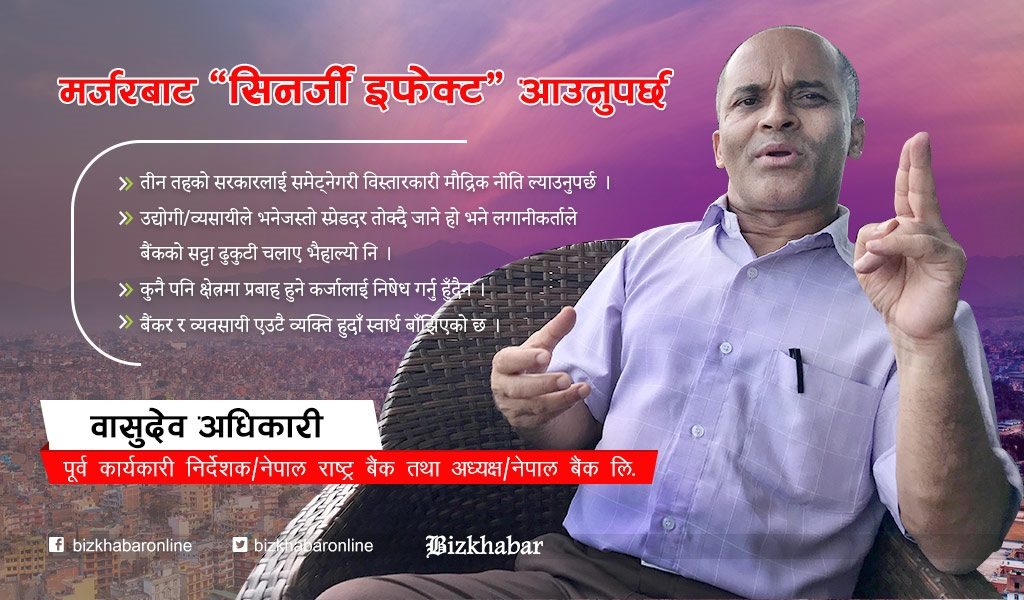

नेपाल राष्ट्र बैंकले बैंक वित्तीय संस्थालाई मर्जरमा जानका लागि दबाब दिँदै आएको छ । धेरै बैंक तथा वित्तीय संस्था हूँदा वित्तीय अनुशासन कायम राख्न तथा नियमनमा समस्या परेको भन्दै राष्ट्र बैंकले बैंक संचालक तथा प्रमुख कार्यकारी अधिकृतलाई समय नै तोकेर मौखिक रुपमा निर्देशन दिईसकेको छ । सोही विषयलाई मध्यनजर गर्दै चालू आर्थिक बर्षको मौद्रिक नीति सार्वजनिक गर्दैछ । मौद्रिक नीतिले सरकारले लिएको साढे ८ प्रतिशतको आर्थिक वृद्धि हासिल र ६ प्रतिशतको मुद्रास्फिती कायम राख्नुपर्ने बाध्यता छ । हाल बैक तथा वित्तीय क्षेत्रमा देखिएको मर्जरको दबाब, बढ्दो व्यापार घाटा न्यूनिकरण, आन्तरिक उत्पादन वृद्धि कसरी गर्न सकिन्छ भन्ने विषयमा केन्द्रित रहेर राष्ट्र बैंक पूर्व कार्यकारी निर्देशक तथा नेपाल बैंकका अध्यक्ष वासुदेव अधिकारीसँग बिजखबरका रामराजा श्रेष्ठले गरेका कुराकानीको सार :

सरकारले साढे ८ प्रतिशको उच्च आर्थिक वृद्धि र ६ प्रतिशतको न्यून मूल्यवृद्धिको लक्ष्य सहित बजेट ल्याएको छ । तपाई राष्ट्र बैंकको पूर्व कार्यकारी निर्देशक पनि भएको नाताले त्यसलाई संबोधन गर्न कस्तो मौद्रिक नीति ल्याउनु पर्छ ?

अहिले देशमा एउटै मात्र सरकार छैन । केन्द्र, प्रदेश र स्थानीय गरी तीन तहका सरकार छन् । राजस्व परिचालन तीन वटै तहले गर्छ भने आन्तरिक ऋण पनि उठाउन सक्छ । तसर्थ यस अघिजस्तो केन्द्र सरकारको बजेट मात्रलाई हेरेर मौद्रिक नीति ल्याउनु हुँदैन । राष्ट्र बैंकले पक्कै पनि त्यसतर्फ अध्ययन गरेकै छ । तसर्थ सरकारले प्रक्षेपण गरको आर्थिक बृद्धिलाई सहज हुने र तीनै तहले आन्तरिक ऋण उठाउन सक्ने अवस्थालाई दृष्टिगत गरी अहिलेभन्दा केही खुकुलो र बढी दरको मनि सप्लाई हुने अर्थात् विस्तारकारी मौद्रिक नीति ल्याउन आवश्यक छ । मौद्रिक नीतिले अर्थतन्त्रमा वित्तीय स्थायित्व र सहजता प्रदान गर्नु पर्दछ । सबै क्षेत्र जिम्मेवार भएर लागे सरकारले लिएको लक्ष्य पूरा गर्न कठिन छैन ।

हामी अहिले उच्च आयातको चरणमा छौँ । त्यसले आन्तरिक तरलता अभाव मात्र सिर्जना गरेको छैन व्यापार घाटा तथा शोधनान्तर अवस्थालाई नै चापमा पारिरहेको छ । त्थ्यसो त हामी विकास निर्माणको चरणमा छौं । आयात बढी हुन्छ भनेर विकास निर्माणका काम कम गर्ने कुरा पनि भएन । तथापि पूँजीगत खर्च गर्न नसक्ने निम्छरो अवस्थाबाट भने हामी सुघ्रिनै पर्छ । आगामी दिनमा हामीले त्यो क्षमता बढाउनु पर्छ । मैद्रिक नीतिमा राष्ट्र बैंकले वित्तीय स्थायित्व प्रवद्र्धन, तरलता सहजीकरण, सुन चाँदी निक्षेपण, निर्यात प्रवद्र्धन, इ–भुक्तानीलाई प्रश्रय, शोधनान्तर बचत लगायतका विषयमा अवश्यक ध्यान दिनेछ भन्ने आम अपेक्षा रहेको छ ।

हाम्रो बाह्य व्यापार एकदमै नाजुक अवस्थामा छ भने भुक्तान सन्तुलन पनि सोही अनुरुप उच्च घाटामा छ । यसलाई न्यूनिकरण गर्त केही बस्तुको आयातमै रोक लगाएको छ । अबका दिनमा व्यापार घाटा न्यूनिकरण गर्न मौद्रिक नीतिले कस्तो नीति अबलम्बन गर्नुपर्ला ?

मुलुक विकास निर्माण तथा पुनरनिर्माणको चरणमा भएकाले अनुत्पादकभन्दा पनि उत्पादनमुलक क्षेत्रमा लगानी बढाउने गरी मौद्रिक नीति आउनुपर्छ । जसबाट रोजगारी सिर्जना हुनुका साथै उत्पादकत्व पनि बढ्छ । उत्पादनशील क्षेत्रमा लगानी बढाउने भन्दैमा अहिले दिँदै आएका विभिन्न क्षेत्रको क्षेत्रगत कर्जालाई पनि रोक्नु हुँदैन । उदाहरणका लागि मार्जिन कर्जा, रियलस्टेट कर्जा, हायर पर्चेज आदिलाई शुन्यमा झार्छु भन्यो भने पनि यसले आर्थिक गतिविधिमा नकारात्मक प्रभाव पार्छ । हामीले क्षेत्रगत सन्तुलन कायम गरी उत्पादनशील क्षेत्रलाई बढी प्राथमिकता दिने मात्र हो । कुनै पनि क्षेत्रलाई निषेध नै गर्न चाहिँ हुँदैन । आर्थिक क्रियाकलापमा सबै क्षेत्रको आ–आफ्नै महत्व हुन्छ । व्यापार घाटा कम गर्न उच्च निर्यात आवश्यक भए पनि त्यो सहजै हुन सक्दैन, आयात प्रतिस्थापनतर्फ नै ध्यान दिन आवश्यक छ ।

अहिले राष्ट्र बैंकले विग वा फोर्स मर्जरको कुरा ल्याएर बैंकिङ क्षेत्रमा तरङ्ग ल्याएको छ । अहिले हामी उच्च आर्थिक वृद्धितर्फ लम्किरहेको अवस्थमा बैंकको सख्या घटाउन वा संकुचन गर्दा झन् प्रत्युपादक त हुँदैन ?

बैंकको संख्या कति भन्दा पनि कसरी बैंक संचालन गर्ने भन्ने विषय महत्वपूर्ण हुन्छ । कतिपय बैंक सानो भएर पनि प्रभावकारी हुन सक्छ भने केही ठूला भएर पनि उद्देश्य अनुरुप संचालन नभएका हुन सक्छन् । हरेक बैंक वित्तीय संस्थाले जुन उद्देश्यका लागि इजाजत लिएको हो सोही बमोजिम प्रभावकारी रुपमा अघि बढाउने र गुणात्मक वित्तीय सेवा विस्तार गर्ने गरी संचालन गर्नुपर्छ । यसलाई लुटको उपकरणको रुपमा प्रयोग गर्नु हुँदैन । इजाजत दिने र अनुगमन गर्ने निकायले पनि गुणात्मक पक्षमा बढी ध्यान दिनुपर्छ । कमजोर गुणात्मक आधारमा संचालन हुने संस्थालाई सुपरिवेक्षकले सुधारको निम्ति निर्देशन दिन वा कारबाही गर्न सक्छ ।अहिले राष्ट्र बैंकले बैंक वित्तीय संस्थाको संख्या घटाउने विषयमा पक्कै पनि विशद अध्ययन गरेकै होला । मर्जर त्यसैको कडी हो ।

म राष्ट्र बैंकमै हुँदा पनि मर्जरको विषयलाई हामीले अघि सारेका थियौं । यसले कमजोर संस्थालाई विलयको विकल्प दिई वित्तीय स्थायित्व राख्न सहयोग गर्छ । कमजोर संस्थालाई बलियो संस्थामा मिलाउन सक्दा त्यसले अर्थतन्त्रमा पार्ने नकारात्मक पक्षलाई कम गर्न सकिन्छ । प्रविधि तथा पूर्वाधार निर्माणमा पर्याप्त लगानी, जनशक्तिलाई दक्ष बनाई उनीहरुको मनोवललाई उच्च राख्नेजस्ता काम मर्जरबाट गर्न सकिन्छ । मर्जर प्रयोजनपरक वा उद्देश्यपरक हुन र सो सम्बन्धमा विशद अध्ययन हुन भने आवश्यक छ । अन्यथा त्यसले भविष्यमा राम्रो नतिजा नदिन सक्छ ।

केही समय अघि गभर्नरले बाणिज्य बैंकका अध्यक्ष र प्रमुख कार्यकारी अधिकृतहरुलाई राखेर निश्चित समय नै तोकेर मर्जर पार्टनर खोज्न मौखिक निर्देशन दिनुभयो । के यसरी निर्देशन दिनु ठिक हो ?

त्यो कार्यक्रकममा म पनि उपस्थित थिएँ । उहाँले काउन्सिलिङ गर्ने तरिकाबाट भन्नु भएको हो । मर्जर आवश्यक छ भने मौखिक रुपमा भनेर हुँदैन लिखित रुपमा मौद्रिक नीतिमा आउनुपर्छ । गभर्नरज्यूले बैंकको संख्या घट्यो भने नियमन र अनुगमन गर्न सजिलो हुन्छ भन्ने मनसायमा भन्नु भएको जस्तो लाग्छ । राष्ट्र बैंकले त्यसो भन्दैमा राम्रो व्यवस्थापनमा चलिरहेको बैंक वित्तीय संंस्था हतास हुनु पर्ने अवस्था छैन । केन्द्रीय बैंकको अहिलेको पहलकदमीले कमजोर र सहज रुपमा चल्न नसकेका बैंकलाई केही दबाब परेको देखिएको छ र त्यो स्वभाविक पनि छ ।

मर्जरको पार्टनर खोज्ने क्रममा पब्लिक कम्पनीका संचालक समितिले अन्य सरोकारवाला पक्षसित सरसल्लाह नगरी र मर्जरपछि हासिल गर्नु पर्ने परिणामलाई दृष्टिगत नगरी हचुवाको भरमा पार्टनर तोक्न सक्दैन । आफुलाई कुन बैंक ठिक हुन्छ भन्ने कुराको विश्लेषण गर्नुपर्छ । मर्जर गरेर मात्र हुँदैन त्यसको सिनर्जी इफेक्ट आउनुपर्छ । उद्देश्य किटानी नगरी मर्ज गरियो भने त्यसले उचित प्रतिफल दिन सक्दैन । अर्को, मर्जरको लागि लिने दिने दुबै पक्ष पक्ष सहमत नभई निर्णयमा पुग्न पनि सकिदैन । छोटो समयमा मर्ज गर्नको लागि नीतिगत रुपमा सहमति छ कि छैन भनेर मात्र भन्न सकिन्छ । तथापि ग्लोवल आइएमइ बैक र जनता बैंकले मर्जरको लागि औपचारिक प्रस्ताव पेश गर्नु चाहिँ सकारात्मक विषय हो । मर्जर निर्णयका लागि एकाध हप्ताको समय पर्याप्त समय होइन ।

गभर्नरको भनाइसँगै अहिले धेरै बैंक वित्तीय संस्थाहरु हतारहतारमा मर्जरमा गएका छन् भने सोही अनुरुप राष्ट्र बैंकमा लिखित प्रतिवद्धता पनि बुझाएका छन् । यसले कस्तो नतिजा देला ?

राष्ट्र बैंक अहिले कम बैंक वित्तीय संस्था होस् भन्ने उद्देश्य लिएर अघि बढेको जस्तो देखिन्छ । अहिले धेरै बैंक आफ्नो पार्टनर खोज्नका लागि आन्तरिक रुपमा छलफलमा छन् । तर राष्ट्र बैंकले भनेकै भरमा आफ्नो वेभ लेन्थ, व्यवसायको प्रकृति, मर्जर पश्चात आउने सिजर्नीजस्ता विषयमा विश्लेषण नगरी हतार गरियो भने अपेक्षित उपलब्धि हुन सक्दैन ।

अहिले धेरै बैंक वित्तीय संस्था भयो र त्यसले अवस्थ्य प्रतिस्पर्धा भयो भनेर संख्या घटाउन लागिएको भनिएको छ । के वास्तविकता यही नै हो ?

यसको ग्यारेन्टी छैन । धेरै हुँदा केही अवस्थ्य प्रतिस्पर्धा हुन सक्छ भने थोरै हुँदा पनि कार्टेलिङ कुन सक्छ । यो एउटा तर्क होला तर पर्याप्त त छैन । बैंकहरुले प्रभावकारी सेवा प्रबाह गर्नु, सुशासित हुनु, पारदर्शी कार्यप्रणाली अपनाई बढीभन्दा बढी जनतामा गएर सेवा प्रदान गर्नुको चाहिँ विकल्प छैन । मर्जरको सन्दर्भमा दबाब भन्दा उत्प्रेरणा नै आवश्यक छ । कुनै बैंकले म सानो र प्रभावकारी रुपमा रहिरहन्छु भनेमा त्यस्ता बैंकलाई ठूलै बैंकसँग मर्जर तथा एक्विजिशनमा जानुपर्छ भनेर बाध्यकारी बनाइनु हुँदैन ।

अहिले मर्जरका लागि राष्ट्र बैंकले सरकारी स्तरबाट संचालित बैंकहरुलाई पनि दबाब दिन थालेको छ भन्ने सुनिएको छ । यसका नेपाल बैंकको तयारी के छ ?

नेपालको बैंकिङ क्षेत्रको कुल वासलातमा तीन वटा सरकारी बैंकको हिस्सा १६ प्रतिशत मात्र छ । तीन वटा बैंकले पूँजीमा झण्डै २०, निक्षेपमा २३ र कर्जा प्रवाहमा १४ प्रतिशत हिस्सा ओगटेका छन् । अतिशय उत्साही भई इजाजत प्राप्त गरी आएको नयाँ बैंकहरु कमजोर जस्ता देखिई राम्ररी चल्न नसकिरहेको अवस्थामा सरकारी क्षेत्रबाट संचालित बैंकहरुले राम्रै काम गरिरहेका छन् । तिनले सोही अनुरुप जनताको विश्वास पनि जितेका छन् । यस अवस्थामा सरकारी बैंकलाई खुच्याउनु वा संख्या घटाउनु पर्ने कुनै आधार छैन ।

एउटै ऐन नियम र नियमन प्रणालीबाट संचालित सरकारी बैंकले जनतासँँग विश्वासिलो बैंकिङ पहुँच पु¥याउँछन् भने तिनलाई किन खुम्च्याउने ? सरकारी बैंकले कारोबार गर्न पाउँदैन भन्ने त कतै छैन । राष्ट्र बैंक सरकारको आर्थिक तथा वित्तीय सलाहकार हो । यदि गर्नु नै छ भने राष्ट्र बैंकको सुझावको आधारमा सरकारले निर्णय गर्न सक्छ । हामी राष्ट्र बैंकको नियमन प्रणाली अनुरुप चलिरहेका छौँ । लिखित निर्देशन वा रणनीतिक निर्णय केही नभएको कारण अहिले नै मर्जरका लागि कुनै सोच बनाएका छैनौं । मर्जरको निडेड(आवश्यक) जोनभित्र नेपाल बैंक पर्दैन । राम्रोसँग चलिरहेको र केन्द्रीय बैंकभन्दा पनि पुरानो नेपाल बैंक कतै मर्जरमा जानुपर्ने बाध्यतामा छैन ।

अहिले बैंकर र उद्योगी व्यवसायी हुँदा समस्या आयो । जसले गर्दा कर्जा प्रवाहमा पनि सिण्डिकेट भयो । अबका दिनमा बैंकर र उद्योगी व्यवसायीलाई छुट्याउनुपर्छ भन्ने माग आइरहेको छ नि ?

सिद्धान्ततः यो माग ठिक हो । तर यसमा माग र पूर्ति दुबै पक्षलाई हेर्नुपर्छ । व्यववसायी संचालक समितिमा हट्दा कस्ता व्यक्तिहरु बैंक संचालक बस्न सक्छन् भन्ने कुरा हेर्न सक्नु पर्छ । त्यसको विकल्पमा बैंकबाट सेवा निवृत्त कर्मचारी, प्रोफेसर वा व्यवसायिक क्षेत्रमा नभएका व्यक्ति आउन सक्छन् । अहिले बैंकर र व्यवसायीमा स्वार्थ बाझिएको छ । यसलाई छुट्याउन सक्दा राम्रो हुन्छ । तर मूल लगानीकर्तालाई बहिर्गमन गर्दा तिनकै डमी ल्याउने वा आउने वातावरण चाहिँ सुखद हुँदैन । संचालक समितिमा निर्णय गर्न सक्ने क्षमता भएको व्यक्ति ल्याउनुपर्छ । व्यवसाय बुझेका प्राज्ञिक क्षेत्र, बैंकबाटै सेवा निवृत्त भएका व्यक्ति, व्यवसाय नयाँ पुस्तालाई जिम्मा लगाउने व्यवसायी वा अन्य प्रोसेसनल यसका लागि योग्य हुन सक्छन् ।

अर्को विषयमा प्रवेश गरौं– तरलता ।३ / ४ बर्ष यता राष्ट्र बैंकले पनि बजारमा लगानी योग्य रकम ल्याउन विभिन्न औजार प्रयोग गर्दै आएको छ । तैपनि यो समस्या समाधान हुन सकने । यसलाई समाधान गर्न नसक्नुको मुख्य कारण के हो ?

विगत केही वर्ष लगानीयोग्य रकम कम हुनुको मुख्य कारण उच्च आयात नै हो । अहिले मुलुकमा आयातका लागि चाहिने विदेशी मुद्राको आपूर्ति हुन सकेको छैन । हामीलाई ढुकुटीमा रहेको विदेशी विनिमय मौज्दात समेत बिक्री गरेर आयात गर्नुपर्ने बाध्यता छ । सरकारले आवधिक रुपमा कर उठाइरहेको हुन्छ । यसबाट बजारको तरलता सरकारी ढुकुटीमा गएर थन्किन्छ । अर्कोतिर सरकारले सो रकमलाई समयमै खर्च गर्न सकेको छैन ।

सरकारको ढुकुटीमा पर्याप्त रकम कायम रहने अवस्था अद्यापि कायम छ । त्यस्तै, अर्थतन्त्रमा अनौपचारिक क्षेत्रको वर्चस्व प्रचुर छ । हालै मात्र अर्थमन्त्रीज्यूले यसको आकार ५० प्रतिशत बताउनु भएको छ । यस कारणले पनि औपचारिक क्षेत्रको तरलता सहज नभएको हुनसक्छ । यसले अनौपचारिक क्षेत्रमा समस्या छैन तर औपचारिक क्षेत्र चाहिँ केही दबाबमा छ भन्ने देखाउँछ । अहिले राष्ट्रिय बचत केही बढेर २०.५ प्रतिशत पुगेको देखिन्छ ।

यसलाई अझै बढाउनु आवश्यक छ । रेमिटेन्समा धानिएको हाम्रो स्रोत साधनको धेरै अंश उपभोगमा गइरहेको छ । उपभोगलाई घटाएर राष्ट्रिय बचत बढाउन सकियो भने अहिले देखिएको तरलता अभाव केही हल हुन सक्छ । तरलता अभाव कम गर्ने अर्को उपाय आम जनताको खाता खोल्ने अभियानलाई तीब्रता दिई नगदरहित कारोबार वा डिजिटल कारोबारलाई विस्तार गर्नु पनि हो । त्यतातिर बैंकहरु लागिरहेकै छन् । नगदरहित कारोबार हामीले त्यति बढाउन सकेका छैनौँ । सरकारको यस आ.व.को बजेटले त्यस्तो कारोबार उल्लेखनीय रुपमा बढ्ने आधार सिर्जना गरेको छ । बैंक तथा वित्तीय संस्थाले नै त्यसलाई विस्तार गर्नु पर्छ ।

तपाईको अनुभवका यो समस्या कहिलेसम्म रहला ?

समय त म भन्न सक्दिन । गत बर्ष तीन वटै तहका सरकार नयाँ थियो । खासगरी संघ बाहेकका सरकारसित पूँजीगत खर्च गर्ने क्षमताको विकास भइसेकेको थिएन । तर, चालू आ.व.मा यो समस्या कम भई गत वर्षको जस्तो पूँजीगत खर्चको निरिह अवस्था नहुन सक्छ । जसले गर्दा सरकारी खर्चका कारण तरलता अभावमा पर्ने समस्या कम हुन्छ । तर उच्च आयात कायम नै रहेको अवस्थामा तरलता अभाव तत्काल समाधान हुने अवस्था देखिदैन । हामी विकास निर्माणका चरणमा छौं । यसका लागि आवश्यक मेशिन, औजार, प्रविधि आयात आवश्यक नै हुन्छ । स्वदेशी आवश्यकता पहिचान गरी आयात प्रतिस्थापन गर्नेतिर जान सक्यौ भने दीर्घकालमा अहिले देखिएको तरलता अभावको समस्या कम हुन्छ । सिमेन्ट लगायतका उद्योगले व्यापार÷शोधनान्तर घाटा कम गर्न उल्लेखनीय रुपमा सघाएका छन् ।

अन्तरवार्ताको क्रममा तपाईको दोहोरो भूमिका छ । तपाईले लामो समय राष्ट्र बैंकमा विताउनु भयो भने अहिले नेपाल बैंकको अध्यक्ष हुनुहुन्छ । अहिले व्यवसायीले बैंक स्प्रेडदर नै तोकेर सोही अनुरुप ल्याउन राष्ट्र बैंकलाई सिफारिस गरेका छन् । तपाईको बुझाइमा के लाग्छ । के उद्योगी व्यवसायीले सिफारिस गरे अनुरुप नै स्प्रेडदर तोकिनुपर्ने हो ?

उद्योगी व्यवसायीले सस्तो व्याजदरमा कर्जा पाउनुपर्छ भनेर माग राख्नु अस्वाभाविक होइन । यदि सस्तो व्याजदमा साधन स्रोत उपलब्ध हुँदा उत्पादन लागत घट्छ र प्रतिस्पर्धी क्षमता बढ्न गई बढी मुनाफा आर्जन गर्न सकिन्छ वा व्यवसाय सुदृढ हुन जान्छ । केही समय अघि राष्ट्र बैंकले बाणिज्य बैंकको स्प्रेडदर ६ प्रतिशत तोकेको थियो । अहिले त्यसलाई घटाउँदै साँढे ४ प्रतिशतमा झारेको छ । बैंकले ब्याजदर त्यही आधार र सीमामामा निर्धारण गर्ने हो । समाचारमा सुन्न आए जस्तो गरी उद्योगी व्यसायीले भनेजस्तो स्प्रेडदर तोक्दै जाने हो भने लगानीकर्ताले भने बैंक चलाउनुभन्दा ढुकुटी चलाए भैहाल्यो नि । व्यवसायीले बजारको मर्मलाई नजर अन्दाज गरी नियामकलाई प्रभाव पार्न खोज्नु वांछनीय हुँदैन । तरलता अभाव यसको जड भएकाले बैंकिङ प्रणालीमा पर्याप्त तरलता नभएसम्म या अवस्थामा अपेक्षित सुधार हुन सक्दैन ।

कुनै समय स्प्रेडदर ६ प्रतिशत हुँदा व्यवसायीले ७–८ प्रतिशतमा कर्जा पाइरहेका थिए । तर, अहिले स्प्रेड साढे ४ प्रतिशत हुँदा व्याज १३ प्रतिशतभन्दा माथि पुगेको छ । स्प्रेडदर घट्दैमा ब्याजदर घट्ने त होइन रहेछ नि ?

अहिले आधार दर कम भएका बैंकका परियोजना कर्जा ९–१० प्रतिशतमा प्रवाह भइरहेका छन् । कम उत्पादनशील क्षेत्रमा जाने कर्जाको व्याज केही महङ्गो छ । राष्ट्रिय बाणिज्य बैंकको कर्जाको ब्याजदर सबैभन्दा न्यून छ भने नेपाल बैंकको पनि कम नै छ । तर जुन बैंकको निक्षेपको दर नै उच्च छ तिनले सस्तो दरमा कसरी लगानी गर्न सक्छन् र ? यसमा स्वाभाविकता छ । बजार गतिशील छ । सोही अनुरुप बैंक चल्नुपर्छ । सस्तो दरमा कर्जा खोज्दा निक्षेप नै आएन भने कसरी कर्जा दिने ? कसैले ५ प्रतिशतमा कर्जा माग्यो भने त्यसको लागि १ प्रतिशतमा निक्षेप लिनुपर्छ । अहिले कसले १ प्रतिशत व्याजमा बैंकमा निक्षेप राख्छ ? निक्षेपकर्ता हतोत्साहित भइहाल्छ नि । तसर्थ निक्षेपकर्ता र ऋणी दुबैको हित हुने गरी व्याजदर तय हुनुपर्छ । तथापि उच्च र परिवर्तनशील ब्याजदरले ठुला परियोजनामा पर्न सक्ने प्रभावका सम्बन्धमा सम्बद्ध पक्षले ध्यान चाहिँ दिनै पर्छ । कुनै एउटा बैंकसँग यसको समाधान हुँदैन । यो प्रणालीगत सवाल हो ।

तरलता अभावकै कुरा गरिरहँदा नेपाल बैंकको अवस्था चाहिँ कस्तो छ ?

नेपाल बैंक पुरानो बैंक हो । यसको शाखा संजाल राम्रो हुनुका साथै ग्राहकको विश्वास पनि सोही अनुरुप जित्न सफल भएको छ । नेपाल बैंकको सिसिडी अनुपात करिव ७१ प्रतिशतको हाराहारीमा छ । नेपाल बैंक तरलता अभावबाट ग्रसित छैन ।

एक आर्थिक बर्ष सकियो । नेपाल बैंकले गत बर्षको कस्तो वित्तीय विवरण पस्कदै छ ?

२०७६ असार मसान्तमसम्ममा नेपाल बैंकको कुल निक्षेप १ खर्ब १९ अर्बको हाराहारीमा छ भने कर्जा प्रबाह साढे ९७ अर्ब रहेको छ । सो अवधिमा खराब कर्जाको अंश घटेको छ । चैत मसान्तमा खराब कर्जा कुल कर्जा प्रवाहको २ दशमलव ७१ प्रतिशत रहेकोमा असार मसान्तसम्ममा २ दशमलव ६ प्रतिशतमा झरेको हुनु पर्छ ।

राष्ट्र बैंकल तरलता समस्या समाधान गर्न विदेशी बैंक तथा संस्थाबाट ऋण ल्याउने सुविधा दिएको छ । यसमा नेपाल बैंकले कस्तो गृहकार्य गरिरहेको छ ?

नेपाल बैंक तरलता अभावको समस्यामा नभएकाले त्यसतर्फ पहल गरेका छैनौं । तर, केही केही अन्तरराष्ट्रिय बैंक तथा संस्थाहरुले नेपाल बैंकजस्तो सरकारी बैंकले माग गरेमा रकम दिन सकिन्छ भनेर प्रस्ताव चाहिँ ल्याइरहेका छन् । यदि ठूला परियोजनामा लगानी गर्नु प¥यो र लगानीका लािग रकम आवश्यक भयो भने ल्याउन सकिन्छ ।