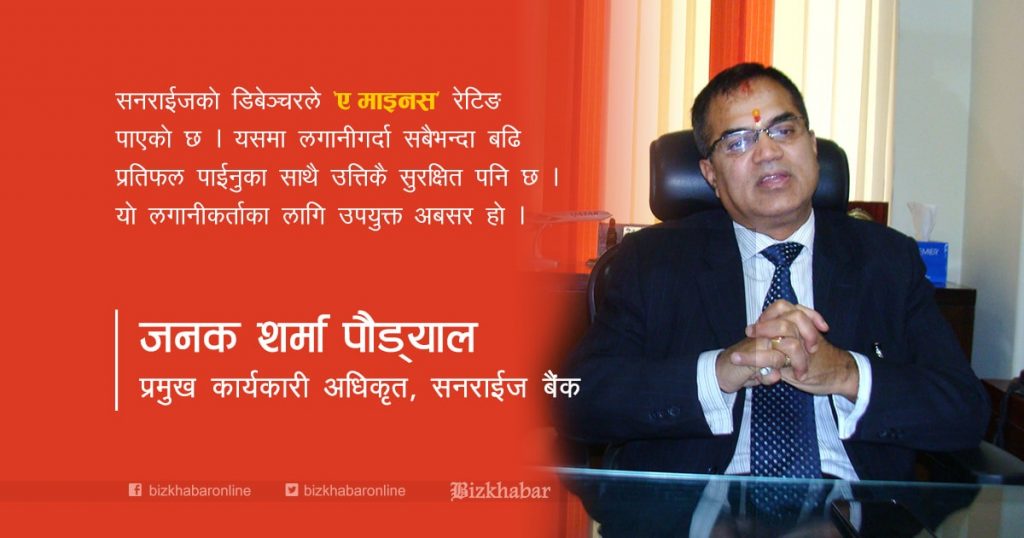

विगत केही बर्षयता बैंकिङ क्षेत्रमा तरलता (लगानी योग्य पूँजी) का अभाव हुँदै आएको छ । चालू बर्षको पहिलो चौमासमा बैंकहरुसँग लगानीका लागि रकम भएपनि दोस्रो चौमासिक सुरु भएसँगै अभाव देखिँदै आएको छ अर्थात बैंकहरुले माग अनुरुप कर्जा प्रदान गर्न सक्ने अवस्थामा छैनन् । कर्जाको माग ज्योमेट्रिक रेसियोमा बढेको छ भने निक्षेपको ग्रोथ अर्थाेमेट्रिक रेसियोमा भइरहेको छ । राष्ट्र बैंकको नीति अनुरुप पछिल्लो समय बैंकहरुले निक्षेप परिचालन बनाउन डिबेञ्चर समेत जारी गरिरहेका छन् । बैंक वित्तीय क्षेत्रमा देखिएको क्रेडिट क्रञ्चको समस्या, डिबेञ्चरप्रति लगानीकर्ताको आकर्षणलगायतका विषयमा केन्द्रित रहेर सनराईज बैंकका प्रमुख कार्यकारी अधिकृत जनक शर्मा पौड्यालसँग बिजखबरले गरेको कुराकानीको सार :

पछिल्लो समय नेपालको बैंकिङ क्षेत्रमा बढ्दै गएको विभिन्न प्रकारको ठगीले बैंकिङ क्षेत्रलाई कस्तो असर पर्ला ?

पक्कै पनि पछिल्लो समय वैकिङ क्षेत्रमा देखिएका विभिन्न ठगी र अपराधका घटनाले समग्र बैंकिङ क्षेत्रमा थप चुनौती थपिएको छ । यसले क्म्प्ल्यान्स र सेक्युरिटी कन्ट्रोल मेजरमेन्ट गर्नुपर्ने तथा बैकको आन्तरिक कन्ट्रोल तथा सुपरभिजन चुस्त दुरुस्त राख्नुपर्छ भन्ने संकेत गर्दछ ।

अर्कोतर्फ समाजमा बैकिङ अपराध बढ्दै जादा अबका दिनमा बैंक तथा वित्तीय संस्थाहरु थप सतर्क र चनाखो भएर अघि बढ्नुपर्दछ । बैंकले कुनै पनि कारोबार कसैको रिक्वेस्टमा भन्दा पनि त्यो रिक्वेस्टको आधिकारिकताको भेरिफाई गरेर काम गर्नुपर्छ । बैंकमा विभिन्न किसिमका ग्राहक फरक फरक आवश्यकताका लिएर आउनुहुन्छ । जो सुकै ग्राहक जे सुकै प्रयोजनले छिरेपनि सबैभन्दा मुख्य कुरा ग्राहकको रिक्वेष्टको अथेन्सिटी भेरिफाई, ग्राहकले पेश गरेको रिक्वेष्ट अथेन्टिक हो कि होइन, ग्राहक आफैं अथेन्टिक हो कि होइन बुझेर मात्र काम गर्नुपर्छ ।

बैंकिङ क्षेत्रमा घटेका धेरै घटना हेर्दा छिटो छरितो सेवा दिने उद्देश्यले पहिला सर्भिस दिइहालौ, अनि भेरिफिकेसन गरौंला भन्दा पनि भएका छन् । त्यसैले ‘रिगार्डलेस अफ एनेमी’ सबैभन्दा पहिले ग्राहकको रिक्वेष्टको अथेन्सिटी ग्राहकको भेरिफाई, केवाइसी भेरिफाई गरेर काम गरे त्यसबाट फ्रड हुँदैन, जोगिन्छ । अहिले जुन घटना भएका छन् त्यसलाई रोक्न सकिन्छ । यसका लागि जनचेतनाका साथै बैंकको सुरक्षा संयन्त्र पनि त्यतिकै बलिाये बनाउनु पर्छ । जुन घटना घटिरहेका छन् त्यसले चुनौती त थपेको छ तर त्यत ठूलो असर पार्दैन ।

रोक्न सकिने भनेपनि यस्ता घटना त पटक–पटक दोहोरिइरहेका छन् । यसमा हाम्रो प्रविधि कमजोर भयो वा निगरानी नपुगेको हो ?

यस्ता घटना पूरै रोक्न सकिने भएपनि यसमा हरेक घटना पहिलोपटक घट्दा त्यसले एउटा लेसन दिन्छ । त्यसले यसो गरेको भए यो रोक्न सकिन्थ्यो । यसो गर्न सकिन्थ्यो भन्ने हुन्छ नै । तर, त्यस्तै घटना दोहोरिरहनु चाहिं गलत हो । कुनै पनि घटनाबाट पाठ सिक्दै बैंकहरुले आफ्नो हरेक सञ्जाल तथा ब्रान्चहरुमा कर्मचारीलाई सचेल गरेर रोक्ने प्रयास गर्नुपर्छ ।

एउटै घटना पटक–पटक दोहोरिइरह्यो भने घटनाबाट पाठ नसिकेको भन्ने बुझिन्छ भने त्यो संस्थाप्रति ग्राहकको विश्वास रहँदैंन । तर, नयाँ प्रकृतिको घटनालाई भने एकैपटक रोक्न सकिदैंन भनौं या शून्यमा झार्न सकिदैन । बैंकमा हुने जुनसुकै काम कर्मचारी वा बैंकको प्रणालीबाट हुने हो । बैंकमा आउने जुनसुकै रिक्वेष्ट वा ग्राहक वास्तविक हो कि होइन भन्ने पहिचान र बैंकले गर्ने हस्ताक्षर प्रमाणीकरण, बायोमेट्रिक, केवाइसीलगायत सबै संयन्त्रबाट आधिकारिकता पुष्टि गरेर काम गर्ने हो भने धेरै फ्रड रोक्न सकिन्छ ।

यस्ता घटनाहरु रोक्न समाजमा जनचेतना फैलाउनु पनि जरुरी छ भने बैंकहरुले पनि आफ्नो भित्र काम गर्ने प्रोसेस र प्रक्रियाहरुमा सुधार गर्नु जरुरी छ । जस्तो बैंकले आफ्नो काम यसरी गर्ने भनेर आफ्नो प्रोसेस नोट बनाउने र त्यस अनुसार काम गर्ने तथा सर्टकर्ट नअपनाउने हो भने समस्या नै आउँदैन । यसमा पहिलो काम ग्राहक पहिचान र ग्राहकको भेरिफिकेसन गरेमात्र काम अघि बढाउनुपर्छ ।

तर, यस्ता घटनामा कर्मचारीकै संलग्नता भएको पनि कुरा आएको छ । वित्तीय संस्थामा संस्थागत अनुशासनको कमी पनि हो कि ?

विभिन्न किसिमका घटनामा विभिन्न किसिमको परिस्थिति रहन्छ । कतिपय घटनामा सम्बन्धित संस्थाको कुनै न कुुनै तहको कर्मचारी कुनै न कुनै तरिकाबाट संलग्न नभइकन घटना सफल हुँदैन । तर, कतिपय घटनामा कर्मचारी संलग्न नभएको पनि हुन सक्छ । कर्मचारी परिबन्दमा परेको पनि हुन सक्छ ।

कतिपय घटनामा अनुसन्धान गर्दै जाँदा भित्रबाटै कर्मचारी संलग्न भएर भित्रैबाट सहयोग भएर घटना भएको पनि पाइएको छ । तर सबैमा घटनामा कर्मचारी संलग्न हुन्छन भन्नु पनि गलत हो । सत्य निरुपण गर्ने हो । कुनै पनि घटनामा सबै कर्मचारीलाई दोष लगाउन मिल्दैन तर यदि कुनै कर्मचारी दोषी छ भने त्यस्ता कर्मचारीलाई संस्थाले बचाउनु पनि हुँदैन । गलत गर्नेलाई संस्थाले बचाउँदा संस्थानै कमजोर बनाउँछ ।

यदि त्यसो गरियो भने सुशासनमा प्रश्न उठ्छ । तर, कर्पोरेट गर्भनेन्स भनेको एउटा लेभलमा हुन्छ । कुनै पनि संस्थामा २ हजार कर्मचारी काम गर्छन भने सबैलाई मिनेट–मिनेटमा के गरिराछ भनेर मनिटर गर्न पनि गाह्रो कुरा हो । डिजिटल कन्ट्रोल मेकानिजम भनौं वा प्रविधिबाट कन्ट्रोल गर्नुपर्छ । जसबाट कतिपय घटनाहरु घटने बित्तिकै र कतिपय घटनामा घट्दा घट्दै पनि नियन्त्रण गर्न सकिन्छ ।

अब हाम्रो कन्टेक्सटमा घटना घटिसकेपछि रियाक्टिभ किसिमले बढी सोधीखोजी गर्ने चलन बढी छ । खासगरी नियमनकारी निकायका सर्कुलरहरुको अक्षरस एक इन्च पनि नबिराइकन पालन गर्यो, गरायो भने त्यस्तो संस्थामा कर्मचारीले सर्टकर्ट लिने पद्धति हुँदैन ।

काम गर्दा कसैले सर्टकर्ट लिन्छन त्यहाँ नै मिष्टेक हुन्छ । त्यहाँ नै घटना घट्न सक्छ । जहाँ कर्मचारीले हरेक प्रक्रिया पूरा गरेर काम गर्छ भने घटना घट्ने चान्स एकदमै कम हुन्छ । त्यसकारण नियामक निकायबाट आएको निर्देशनहरुको अक्षरस पालन गरेर आफ्नो नीति नियम बनाएर कार्यान्यन गर्ने हो भने धेरै घटनाहरु स्वतः रोकिन्छन जसबाट कर्मचारी र संस्था दुबै सुरक्षित राख्छ ।

भनेपछि सर्टकर्टले धेरै बिग्रेको हो ?

कतिपय घटनाहरु कर्मचारीहरुले सर्टकट तरिबाट काम गर्दा घटेको देख्छु म । सर्टकट भनेको केहो भने कुनै १० वटा प्रक्रिया छन् भने ६ वटा प्रक्रिया गरेर त्यसलाई टुंग्याउँदा ४ वटा प्रक्रिया त पूरा भएनन नि । हो यहीनेर भोलि समस्या आउन सक्छ, त्यहीनेर गभरनेन्स कमजोर हुन सक्छ । त्यहीं नै तलमाथि हुन सक्छ, त्यहीं घटना हुन सक्छ ।

हामी हिंडदा पनि कहिलेकाही छोटो बाटो रोजेर खोला तर्न फड्किन्छौं, त्यहाँ लड्यो भने त डुब्न सकिन्छ, हातखुट्टा भाँचिन सक्छ । यस्तै हो समस्या आउन सक्ने भनेको । त्यसैले पूरा प्रोसेस र रेगुलेसनमा काम गर्यो भने यस्ता समस्या आउँदैनन् ।

प्रसंग बदलौं, नेपालको बैंकिङ क्षेत्रमा हरेक वर्ष दशैं तिहार पछि तरलता वा क्रेडिट क्रन्चको अवस्था दोहोरिरहेको छ । यसलाई किन समाधान गर्न सकेनौं ?

यो चक्र अझै केही वर्ष चलिरहन्छ । अहिले कर्जाको माग अनुसार निक्षेप संकलन गर्न सकिएको छैन । हाम्रो बैंकिङ क्षेत्रको क्रेडिट क्रियसन क्यापासिटी ज्योमेट्रिक रेसियोमा बढ्यो भने यता डिपोजिट ग्रोथ अर्थाेमेट्रिक रेसियोमा पनि मुश्किलले बढ्दैछ ।

अब अर्थाेमेट्रिक रेसियोमा बढेको ग्रोथले ज्योमेट्रिक रेसियोमा बढेको क्रेडिट क्रियसन क्यापासिटीलाई भेट्याउने त सम्भावना नै छैन । उदाहरणका लागि दुईजना साथी १० किलोमिटरको फरकमा दौडिरहेका छन् । यहाँ अघिल्लो साथीले पछिल्लो साथीलाई कुरेर बस्यो भने सँगै हुन सक्छ तर अघिल्लो साथी दौडिरहयो भने त पछिल्लो भेटउन सक्दैन । अहिले हाम्रो बैंकिङ क्षेत्रमा देखिएको तरलता वा क्रेडिट क्रञ्चको समया पनि त्यस्तै हो । यो समस्या तत्काल समाधान हुने देखिँदैन ।

अहिलो हामीले बजारबाट सोचे अनुरुप निक्षेप संकलन गर्न त सकेका छैनौं तर कर्जाको माग पनि गिरावट आएको छ भन्ने हल्ला छ वास्तविकता के हो ?

मलाई पनि कर्जाको मागमा केही कमि आएको हो कि भन्ने अनुभव भइरहेको छ । तर, कर्जाको माग धेरै नै घटेको भने होइन । विगतका वर्षहरुको अनुपातमा भने कर्जाको माग घटेको देखाउँछ । तर सधै कर्जाको माग एउटै अनुपातमा अघि नबढ्न सक्छ । कर्जाको माग कुनैपनि आयोजना अनुसार घटवढ भइरन्छ । उदाहरणका लागि कुनै ठूला जलविद्युत आयोजना तथा उद्योग खुल्दा कर्जाको माग उच्च हुन्छ भने साना उद्योग खुल्दा कम हुन्छ ।

जलविद्युतमा लगानीको कुरा गर्नुभयो, अहिले हाइड्रोमा भएको लगानीमा जोखिम बढेको चर्चा सुनिन्छ नि, वास्तविकता के हो ?

यसमा सबै क्षेत्र सजग त बन्नैपर्छ । तर, जलविद्युत क्षेत्रमा भएको लगानीमा जोखिम बढ्यो भन्ने चाहिँ होइन । नेपाल जलविद्युतमा विश्वकै दोश्रो बढी सम्भावना भएको देश भएरपनि वर्षौसम्म हामी अन्धकारमा बस्यौं । अहिले जविद्युतमा जसरी सार्वजनिक निजी साझेदारी लगानी बढ्यो निजी क्षेत्र अघि आयो यसले देशको अर्थतन्त्र उकास्न ठूलो सहयोग गरेको छ ।

अबका दिनमा हरेक वर्ष ५–६ सय मेगावाट विद्युत उत्पादन बढने देखिएको छ । उत्पादन बढने देखिएको छ र तर कहाँ खपत गर्ने भन्ने प्रश्न उठेको छ । तर, समयअनुसार हाम्रो उपभोग पनि पनि बढ्छ । त्यसैले उत्पादन भएको विद्युत खपत नभएर खेर जाने भन्ने त नहोला । हामीले विद्युत निर्यातको कुरा गरिरहेका छौं । हाम्रो उत्पादनलाई भारत, बंगलादेश लगायतका मुलुकमा बिक्री गर्न सक्यौ भने यस क्षेत्रमा भएको लगानीमा कुनै जोखिम आउँदैन ।

भर्खरै प्रकाशित बैंकहरुकोे पहिलो त्रैमासिक वित्तीय विवरण हेर्दा गतबर्षको भन्दा नाफा कम देखियो ।

के अब बैंकिङ क्षेत्रमा प्रतिस्पर्धा बढेर नाफाको वृद्धिदर घट्न सुरु गरेको हो ?

क्कै पनि प्रतिस्पर्धा त बढेकै छ । हाम्रो अर्थतन्त्रको जुन आकार छ त्यस अनुसार प्रतिस्पर्धा उच्च नै छ ।प्रतिफलका हिसावले नयाँ लगानीका क्षेत्रहरु आउन सकेका छैनन भने भैरहेका आयोजनामा लगानी गर्नका लागि पनि हामीसँग प्रयाप्त पूँजी छैन । त्यसले गर्दा कतिपय बैंकहरु ‘वेट एण्ड सी’मा पनि रहेका छन् । आफ्नो भिजन, पोलिसी र अवस्था अनुसार सबै आफ्नै गतिमा दौडिरहेका छन् । तर, विगतमा जस्तो यो वर्ष बैकिङ क्षेत्रको नाफामा उच्च वृद्धि हुन सकेन केही कम नै रहयो । बैंकको नाफा घट्दैन तर ग्रोथको रेसियो चाहिं घट्छ ।

के कारणले बैंकहरुको नाफाको वृद्धिदर घट्दैछ ?

बैंक पनि एउटा व्यवसाय हो । हामीले जति धेरै लगानी गार्यौ त्यति नाफा कमाउने हो । जस्तो आजको दिनमा बैकहरुसँग लगानीका लागि पर्याप्त पूँजी छैन । किनकि एकातिर सिसिडीको कन्ट्रोल छ भने अर्कोतिर निक्षेपको अभाव अभाव छ । पहिला बजारमा प्रयाप्त निक्षेप हुन्थ्यो सोही अनुरुप बैंकहरुले लगानी बढाउन पाउथे तर अहिले अवस्था त्यस्तो छैन ।

आजको दिनमा बैकहरुले झण्डै १० देखि १२ खर्ब रुपैयाँ कर्जा प्रबाह गर्न सक्छन् । तर, निक्षेप छैन । यसले कमाउने सम्भावना त घट्यो नि । यदि निक्षेप फालाफाल हुन्थ्यो भने पहिला जस्तै लगानी गरेर उच्च नाफा गर्न सकिन्थ्यो । अहिले बैंकहरु ओभर क्यापिटलाइज भएका छन् । बैंकहरु चाहिनेभन्दा बढि पूँजीकृत भएकाले पनि पर्याप्त रिटर्न लिन सम्भव भएन । विजनेस बढ्ने सम्भव नभए पछि गतबर्षको तुलनामा पक्कै पनि नाफाको वृद्धिदर रेट घटछ ।

हामी निक्षेप छैन मात्र भन्छौं तर यसलाई बढाउनतर्फ किन लाग्न सकेनौं ?

बढाउन नसकेको भन्दा पनि बजारमा निक्षेप नै छैन । बजारमा पनि सर्कुलेशन कम छ । विभिन्न फोरमा भनेको तथ्याङ्कलाई आधार मान्ने हो भने हाम्रो अर्थतन्त्रको ४० प्रतिशत हिस्सा अनौपचारिक क्षेत्रले ओगटेको छ । त्यसले पनि निक्षेप परिचालनमा असर गरेको छ ।

तर अहिलेको अवस्थामा सबै निक्षेप बैंकिङ प्रणालीमा ल्याउने हो भने पनि अहिलोको कर्जाको माग पुरा गर्न सक्दैन । देशको अनौपचारिक अर्थतन्त्रलाई कुनै एउटा बैंक वा संस्थाले जतिसुकै मेहनत गरेपनि औपचारिक अर्थतन्त्रमा ल्याउन सक्दैन । यसका लागि राज्य संयन्त्रबाट बिभिन्न विभिन्न नीति नियम बनाएर सोही अनुरुप कार्यान्वनयमा लैजानुपर्छ । यदि हाम्रो अनौपचारिक अर्थतन्त्रलाई औपचारिक बनाउन सकियो भने बैंकमा निक्षेप बढ्छ ।

निक्षेप बढ्दा बैंकहरुले सोही अनुरुप लगानी गरेर नाफा कमाउन सक्छन् । उदाहरणका लागि हामीले क्यासलेस सोसाईटीको कुरा गरिरहेका छौं । यसका लागि केन्द्रिय बैंकले बिभिन्न किसिमका उपकरणहरु ल्याएको छ भने सोही अनुरुप निर्देशन पनि दिईराखेको छ । देशैभर विद्युीय कारोबार हुन क्ने अवस्था आयो भने हामी क्याासलेस सोसाइटीमा जान सक्छौं । सरकारले देशका सबै ठाउँमा विद्युतिय कारोबार निरन्तर हुनसक्छ कुनै अवरोध हुँदैन भन्ने प्रत्याभुति गर्न सक्यो भने अनौपचारिक अर्थतन्त्रलाई औपचारिकमा परिणत गर्न किन्छ र निक्षेप परिचालनमा सहयोग पुग्छ ।

कुरा गरौं सनराईज बैंकले ल्याएको डिबेञ्चरको । यसमा लगानीकर्ताको आकर्षण कस्तो छ ?

डिबेन्चरमा आकर्षण हुनुपर्ने जस्तो चाहिं छैन । तर, बिस्तारै–बिस्तारै यो बढेको मैले पाएको छु । किनकी लगानीकर्ताले यो कस्तो हो, के हो, कस्तो फाइदा आउँछ भनेर चासो राखेका छन् । जसका कारणले आगामी बर्षहरुमा जनचेतना फैलाउन सक्ने हो भने सेकेण्डरी मार्केटमा डिबेन्चरको माग ह्वात्तै बढने देखिन्छ ।

सनराइज बैंकले ल्याएको डिबेन्चरमा लगानीकर्ताले लगानी गर्नुपर्ने आधार र कारणहरु के छन ?

निकै महत्वपूर्ण प्रश्न राख्नुभयो । यो वास्तवमा सबै नेपालीले बुझ्नु आवश्यक छ । अब सनराइजले ल्याएको डिबेञ्चर किन उत्तम छ, किन लगानी गर्ने त भन्ने प्रश्न उठ्न सक्छ । हरेक लगानीकर्ताले बढि प्रतिफल आउने ठाउँमा लगानी गर्न चाहन्छन् । हाम्रो डिबेन्चरमा १० दशमलव २५ प्रतिशतको प्रतिफल छ । आजको हाम्रो मार्केटमा यो एकदमै राम्रो प्रतिफल हो । किनभने कुनै पनि बैंकमा तपाई जानुभयो भने ९ दशमलव ५ को प्रतिफलमा एक वर्ष वा २ वर्षको मुद्दतीमा राख्न सकिन्छ भने यो १० दशमलव २५ प्रतिशतको प्रतिफल छ ।

प्रतिफलको हिसाबले यो सबैभन्दा उच्च छ । छोडनै नहुने एउटा आधार यो हो । यसमा लगानीका लागि १ दिनमात्र सयम बाँकी । त्यसैले तुरुन्तै लगानी गर्न लगानीकर्तालाई आग्रह गर्छु । लगानी गर्दा त्यसको सुरक्षा पनि हेर्नुपर्छ । ३ अर्बको डिबेन्चर छ, बैंकले कसरी फिर्ता गर्छ भन्ने प्रश्न उठ्न सक्छ । डिबेञ्चर निकाल्दा स्वतन्त्र क्रेडिट रेटिङ एजेन्सीबाट रेटिङ लिनुपर्छ । त्यो रेटिङले सामान्य जनताहरुलाई कतिको सुरक्षाको प्रत्याभुति दिन सक्छ भन्ने कुराको संकेत गर्छ । एजेन्सीले सारा कुरा हेरेर सनराईनको डिबेञ्चरलाई हेरेर ए माइनसको रेटिङ दिएको छ । यो भनेको जोखिम रहित रेटिङ हो । यसरी हेर्दा हाम्रो डिबेन्चर, जोखिमरहित र उच्च प्रतिफल दिनेछ ।

त्यस्तै भुक्तानी गर्ने प्रक्रियामा पनि कुनै पनि डिफल्ट हुने सम्भावना नै छैन । यो ७ बर्षको डिबेञ्चर हो । सात वर्षको मिति तय हुनुभन्दा पहिले नै हरेक वर्ष २० प्रतिशत ‘डिबेन्चर रिडम्पसन रिर्जभ’ भनेर एउटा फण्ड क्रियट गर्नुपर्छ । डिबेञ्चरको समय सकिनुभन्दा पहिले नै फिर्ता गर्नका लागि रकम कोषमा जम्मा भएर बस्छ । यसले ३ अर्बको भुक्तानीका थप सहज हुन्छ ।े ६–६ महिनामै ब्याज दिइरहेका हुन्छौ । अर्कोतर्फ लगानीकर्तालाई डिबेन्चरमा लगानी गरेको रकम आवश्यक परे सेयर मार्केटमा लिष्टिङ हुनेब्त्तििकै सेकेण्डरी मार्केटमा बेच्न पनि मिल्छ । डिबेन्चरमा लगानी गरेको सबै रकम बैंकबाटै कर्जा पनि लिन पाइन्छ । वास्तवमा डिबेन्चरमा हालेको पैसा भनेको नगद भएजस्तै हुन्छ भने भविष्यका लागि पनि उत्तिकै लाभदायक छ ।

सनराइज बैंकले के–कस्ता नयाँ प्रडक्टहरु ल्याउँदैछ ।

बैंकको पहिलो र मुख्य काम नै निक्षेप परिचालन नै हो । त्यसैले यही अभियानमा हामी सक्रिय छौं । निक्षेप परिचालनका लागि सनराइज बैंकले विभिन्न किसिमका निक्षेप योजनाहरु ल्याएको छ । विभिन्न वर्गका लागि हामीले उपयुक्त हुने फरक–फरक योजना ल्याएका छौं । ब्रान्च नेटवर्कमा पनि हामी अहिले १२५ बढी शाखाबाट सेवा दिइरहेका छौं र थप १५–२० वटा तत्कालै थप्देछौं ।

बैंकका शाखा नपुगेका ठाउँसम्म सेवाका लागि ब्रान्चलेस बैंकिङ पनि १ सय वटा पुर्याउन लागिरहेका छौं । त्यस्तै हाम्रो इन्स्युरेन्स सुविधा प्रदान गर्ने योजना निकै प्रभावकारी रहेको छ । पछिल्लो समय सबैलाई समेटने गरि रिकरिङ खाता सञ्चालनमा ल्याएका छौं । त्यस्तै हामीले निरन्तर नयाँ–नयाँ योजनाहरु ग्राहकवर्गलाई उपयुक्त हुने र बैंकिङ पहुँच वृद्धि गर्ने गरि अघि बढिरहेका छौं ।