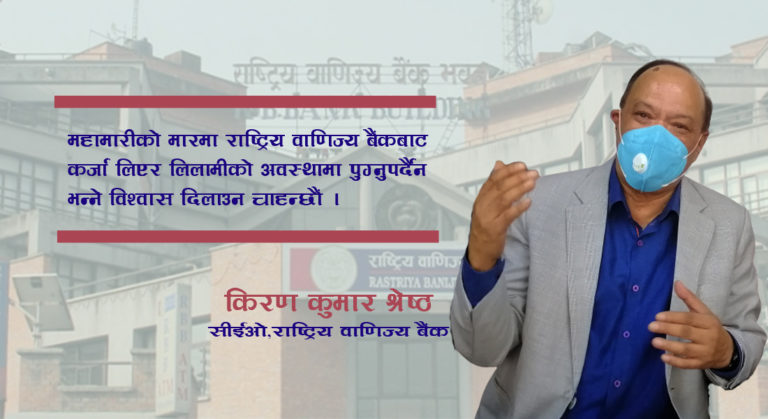

लामो समयको कारोना महामारीका कारण उद्योग व्यवसाय मात्र नभई बैंकिङ क्षेत्र समेत समस्यामा परेको छ । देशको उद्योग व्यवसाय संचालका लागि स्रोत परिचालन गर्ने बैंकिङ क्षेत्रले अन्य ब्यापार व्यवसाय ठप्प हुँदा रकम परिचालन गर्न सकिरहेको छैन । कोरोनाकै कारण बैंक तथा वित्तीय संस्थाले ऋणीसँग २०७६ पुस मसान्तयताको कर्जा तथा व्याज असुली गर्न सकिरहेको छैन । यदि राष्ट्र बैंकले चालू आबको असोज समान्तसम्मको किस्ता तथा व्याज असुलीमा कुनै नीतिगत व्यवस्था नगरिदिए बैंकहरुको खराब कर्जाको अनुपात उच्च बढ्नुका साथै ऋणीहरु समेत बैंकरप्ट हुने सम्भावना उच्च रहेको छ । यसै विषयमा केन्द्रित रहेर नेपालको एक मात्र पूर्ण सरकारी स्वामित्वको राष्ट्रिय वाणिज्य बैंकका प्रमुख कार्यकारी अधिकृत किरणकुमार श्रेष्ठसँग बिजखबरका रामराजा श्रेष्ठले गरेको कुराकानीको सार :

कोरोना महामारीबाट गुज्रिरहँदा बैंकिङ् क्षेत्रले अहिलेसम्म व्यहोरेको असर कस्तो हो ?

कोरोना महामारी नियन्त्रणका लागि गरिएको लकडाउनको अन्त्य भएपनि यसको चौतर्फी असर कायमै छ । यसबाट प्रभावित विभिन्न क्षेत्रमध्ये बैंकिङ क्षेत्र पनि एक हो । कार्य सञ्चालनको दृष्टिकोणबाट हेर्ने हो भने बैंकिङ क्षेत्र अत्यावश्यक क्षेत्र भएपछि कुनै न कुनै हिसाबले हामीले सेवा प्रवाह गरिरहे पनि विजनेसको दृष्टिकोणबाट भने असर परेकै छ । हामीले स्विकृत गरेका कर्जाहरु प्रवाह भएनन् । प्रवाह भएका कर्जाहरु पनि उठ्न सकेनन्, किस्ता भुक्तानीमा समेत असर पर्याे । विजनेस चेन नै समस्याग्रस्त भएपछि बैंकिङ क्षेत्रमा यसको प्रत्यक्ष असर पर्याे ।

कुनै पनि व्यवसाय सञ्चालन नहुँदा व्यवसायीले लिएको कर्जाको किस्ता भूक्तानीमै समस्या भयो । यसरी हाम्रा सबै आम्दानीका स्रोतहरु प्राय सुके । विजनेश बन्द भएको र भईरहेको विजनेशमा पनि राम्रो आम्दानी नभएपछि हामीलाई बढी नकारात्मक असर पर्याे ।

अहिले बैंकहरुमा तरलताको अवस्था सहज छ । तर कर्जा प्रवाह राम्रोसँग नभएको अवस्था हो । हाम्रो आम्दानीको स्रोत भनेको कर्जा प्रवाह हो । कोरोना भाईरसको महामारी पश्चात लगानीका स्रोतहरु पनि खुम्चिए । यसले एकातर्फ ब्रान्चहरुको सञ्चाललन खर्च घटाउन सकिएको छैन भने अर्काेतर्फ कर्जा लगानी बढाउन नसक्दा बैंकको आम्दानीमा नराम्रो असर परेको जगजाहेर छ ।

अहिले राष्ट्र बैंकले २०७६ पुससम्म नियमित रहेका तर २०७७ असार मसान्तसम्म किस्ता तथा व्याज असुल नभएको कर्जालाई असल कर्जाको सूचीमा राखेर ५ प्रतिशत प्रोभिजन गर्नुपर्ने व्यवस्था गरेको छ । अब असोजसम्म पनि कोरोनाका कारण कर्जा असुली नहुने तर थप प्रोभिजन गर्दै जानुपर्ने व्यवस्थाले बैंकहरु धराशायी हुँदैनन् ?

कर्जा भूक्तानीमा दिईने विभिन्न छुटहरु र एक्सटेन्सनहरु कुनै निश्चित समयका लागि दिईने राहतहरु हुन् । यस्तो स्थिति लम्बिदै गएको अवस्थामा भने बैंकहरुले पनि व्यवस्थापन गर्न नसक्ने र ठूलो समस्या निम्तिने निश्चित छ । यस्ता प्रोभिजनहरुले छोटो समय र निश्चित समयका लागि कुनै असर नपारे पनि लामो समयसम्मका लागि भने ठूलो असर गर्ने सम्भावना हुन्छ ।

‘कुनै पनि व्यवसाय सञ्चालन नहुँदा व्यवसायीले लिएको कर्जाको किस्ता भूक्तानीमै समस्या भयो । यसरी हाम्रा सबै आम्दानीका स्रोतहरु प्राय सुके । विजनेश बन्द भएको र भईरहेको विजनेशमा पनि राम्रो आम्दानी नभएपछि बैंकलाई बढी नकारात्मक असर पर्याे ।’

उद्योग धन्दादेखि कलकारखाना सञ्चालनका लागि सबैभन्दा आवश्यक र महत्वपुर्ण माध्यम भनकै बैंक हो । तर यस्ता सबै क्षेत्रहरु समान रुपले र राम्ररी नचल्दा बैंकहरु धराशायी हुने अवस्था आईहाल्छ । अरु सेक्टर खराब भएपछि बैंक राम्रो हुने अवस्था रहँदैन । अन्य क्षेत्र संकटमा परेको अवस्थामा बैंकहरुलाई पनि त्यसै अनुसार चाप त परेकै छ ।

यस्तो अवस्थामा बैंकहरुले ग्राहकलाई जोगाउने उपायहरु के के छन् ?

हाम्रा ग्राहकलाई जोगाउने हाम्रो दायित्व पनि हो । यसका लागि हामीले नियामक निकायका निर्देशनसँगै ग्राहकहरुलाई विभिन्न छुट, रिस्ट्रक्चरिङ लगायतका सुविधा दिएकै छौं । यसबाहेक हामी आफैले हाम्रा ग्राहकलाई ब्याज छुटलगायतका सहुलियतहरु प्रदान गर्ने गरेका छौं । यस्तै रिकभरीका एक्सनहरुलाई पछिल्लो समय पहिलाभन्दा बढी परिस्थिति अनूरुप कानूनी रुपले गर्नै पर्ने स्थितिहरुमा मात्र गरिरहेका छौं । यसरी हामीले सहुलियत दिईरहँदा अन्य व्यवसायीहरुले हामी धराशायी नै भयौं भनेर पन्छिनु उपयुक्त हुदैन । हामीले यो समयलाई हिजोको जस्तो मुनाफामा प्रतिस्पर्धा गर्ने भन्दापनि सर्भाईभलको समयको रुपमा लिनुपरेको छ । अर्थात हामीले नाफालाई भन्दा पनि आफु बच्ने र अन्य व्यवसायलाई पनि सोही अनुसार बचाउने गरी अघि बढीरहेका छौं ।

मौद्रिक नीति तथा राष्ट्र बैंकको निर्देशनले गत आ.ब.को असारसम्मको व्याज असोज मसान्तसम्म उठाउन पाउने व्यवस्था गरेको छ । यसरी समय फेरिँदा चालू आ.ब.को पहिलो त्रैमासिकको रिपोर्ट कस्तो आउने अनुमान गर्नुभएको छ ?

हामीले पहिलो त्रैमासिकको रिपोर्ट बनाईरहेका छौं । असोज महिनासम्म अवस्था सामान्य भई सुधार हुँदै जान्छ भन्ने सोचाई थियो । तर त्यस्तो भएन ठ्याक्कै उल्टो जस्तो भयो । यसका कारण हाम्रो रिपोर्टमा नराम्रो असर पर्ने सम्भावना सँगै प्रक्षेपित मुनाफा नहुनुका साथै नाफा कमाउने अवस्था एकदमै न्यून छ ।

कर्जा लगानी हुन नसकेपछि भएको लगानी स्वाप गर्ने र कर्जा तान्ने वा चोर्ने काम बढी भयो भन्ने आरोप छ नि ?

अहिले सबै व्यवसायहरु अप्ठ्यारो अवस्थामा छन् । बैंकिङ सेक्टरमा पनि त्यस्तै अवस्था आईपरेको छ । यस्तो अवस्थामा ग्राहकहरुले पनि आफूलाई सहुलियत र सरल हुने किसिमको उपाय खोज्ने अवस्थालाई हामीले अस्वभाविक मान्नु हुँदैन । ग्राहकले आफूलाई ब्याजको व्ययभार बढी भएको भन्दै अर्काे उपायको रुपमा अर्काे बैंकको प्रयोग गर्ने परम्परा पुरानै हो । अस्वस्थ ढंगले र अप्राकृतिक तरिकाले ग्राहक तान्ने प्रक्रियालाई भने उचित मान्न सकिन्न ।

सरकारी स्तरको राष्ट्रिय वाणिज्य बैंकलाई आर्थिक वृद्धि र ऋणीहरुलाई पनि जोगाउने चुनौति छ । यस्तो अवस्थामा यो चुनौतिलाई कसरी सामना गर्नुहुन्छ ?

पूर्ण सरकारी स्वामित्वको बैंक भएकाले पनि राष्ट्रिय वाणिज्य बैंकले सरकारको प्राथमिकतालाई केन्द्रमा राखेर अघि बढ्नुपर्ने अवस्था छ । अहिलेको यस्तो अवस्थामा हामीले वैदेशिक रोजगारीबाट फर्केर आएका नेपालीलाई मध्येनजर गर्दै रोजगारी र उत्पादकत्व बढाउन लागिपरेका छौं । यसका लागि ठूला परियोजना भन्दा पनि साना र कृषि सम्बन्धी परियोजनामा गर्नुपर्ने लगानीलाई हामीले विशेष प्राथमिकता दिएका छौं ।

‘नेपालमा सबैभन्दा बढी पारदर्शिता र सबैकुरा छर्लङ्गै देखिने क्षेत्र भनेकै बैंकिङ क्षेत्र हो । त्यसैले नाफा ठुलो देखिएको मात्रै हो । तर रिटर्नको हिसाबले हेर्ने हो भने बैंकिङभन्दा अन्य क्षेत्रले बढी नाफा आर्जन गरेका छन् ।’

यसका लागि हामीले साना तथा घरेलु उद्योग महासंघसँग बसेर तालिम दिने र सहकार्यमा कर्जा लगानी गर्ने लगायतका काम गर्ने योजना बनाएका छौं । यससँगै हामीले देशभरीका विभिन्न स्थानहरुमा सहुलियतपूर्ण कर्जालाई परिचालन गरी उत्पादकत्व बढाउनतिर लागिरहेका छौं । त्यसैगरी नेपाल सरकार र नेपाल राष्ट्र बैंकबाट प्रदान गरिएको सुविधा र सहुलियतहरु उपलब्ध गराएर बैंकका ऋणीहरुलाई जोगाउने काम गरिरहेका छौं ।

राष्ट्रिय वाणिज्य बैंकले आफ्ना ग्राहकलाई बचाउन कस्तो खालको रणनीति अवलम्बन गरेको वा गर्दैछ ?

हाम्रो बैंकले दिने भनेको पुनर्कर्जा हो जुन हामीले हाम्रा ग्राहकलाई व्यापक रुपले दिनेगरी अघि बढेका छौं । यस्तै धराशायी भएर व्यवसाय चलाउन नसक्ने अवस्था भएका ग्राहकलाई कर्जाको पुर्नसंरचना र पुनर्तालिकिकरण गर्ने भनेर विभिन्न निर्णयहरु अघि सारेका छौं । साथै ब्याजदरको कुरामा पनि हामीले सहुलियत स्वरुप ब्याजदर घटाउँदै आएका छौं भने ग्राहकलाई अप्ठ्यारो भएको अवस्थामा हामी ग्राहकसँगै बसेर उपयुक्त उपाय निकाल्ने प्रयास गरिरहेका छौं । त्यसैले हामीले सरकारले प्राथमिकतामा राखेको विभिन्न योजनासँगै बैंकले पनि आफैले गर्नसक्ने जति कामहरु हाम्रा ग्राहकहरुका लािग गरिरहेका छौं । राष्ट्रिय वाणिज्य बैंकबाट कर्जा लिएका तथा कोरोना भाईरसको महामारीकै कारण व्यवसायिक संकटमा परेका ग्राहकहरुलाई कर्जाकोे धितो लिलामीको अवस्थामा पुग्नुपर्दैन भन्ने विश्वास दिलाउन चाहान्छौं ।

बैंकहरुको पोर्टफोलियो हेर्दा ठुला क्षेत्र, होटल, पर्यटन, यातायात क्षेत्र लगायतमा कर्जा बढी प्रवाह भएको देखिन्छ र कोरोनाको प्रभाव पनि यस्तै क्षेत्रमा परेको छ । यसका कारण बैंकमा डिफल्टको संख्या बढ्ने संभावना कत्तिको रहन्छ ?

डिफल्ट मुख्यतः दुई किसिमले हुने हो । पहिलो जानीजानी गर्ने डिफल्ट र अर्काे परिस्थितिवस हुने डिफल्ट । अहिलेको परिस्थितीमा भने जानीजानी भन्दापनि परिस्थिती अनुसार हुने डिफल्ट भने बढी नै छ । हाल व्यापार व्यवसाय ठप्प छन् । यस्तो बेलामा आम्दानी हुँदैन, आम्दानी नभएपछि बैंकको किस्ता र ब्याज तिर्न व्यवसायीलाई अप्ठ्यारो भएको छ र भाखा नाघेको पनि छ । त्यसैले हाल डिफल्ट बढ्ने सम्भावना अत्याधिक छ ।

पछिल्लो समय उद्योगीहरुले बैंकहरु नाफामुखी भई अर्बाै अर्ब कमाए र उद्योगहरुलाई हेरेनन भन्ने आरोप छ, के यो साँचो हो ?

नेपालमा सबैभन्दा बढी पारदर्शिता र सबैकुरा छर्लङ्गै देखिने क्षेत्र भनेकै बैंकिङ क्षेत्र हो । त्यसैले नाफा ठुलो देखिएको मात्रै हो । तर रिटर्नको हिसाबले भने यो क्षेत्र र अन्य क्षेत्रहरु उस्तै उस्तै हुन् । तर अर्बाैं खर्बाैंको विजनेस हुने क्षेत्रमा भने यत्तिको नाफा स्वभाविक पनि हो । राष्ट्रिय वाणिज्य बैंककै हेर्नेहो भनेपनि चुक्ता पूँजी र जगेडा कोषमा गरी २५ अर्ब छ तर नाफा ३ देखि ४ अर्ब भयो भने त्यसलाई के मान्ने ?

यस्तै पछिल्लो समय ब्याजदर घट्ने र राष्ट्र बैंकले स्प्रेड दर निर्धारण गरिरहेको अवस्थामा बैंकले एकदमै धेरै नाफा खायो भन्न मिल्दैन । र हामीले दिनुपर्ने सहुलियत र राहतको आँकडा हेर्ने हो भने ईमान्दारीपूर्वक बैंकहरुले सरकारले भने बमाजिम कर्जा लगानी गर्ने, ब्याजदर कायम गर्ने लगायतका कामहरु पनि गरिरहेकै छ । यस्तो बेला यस्तो ब्लेम गर्नु कत्तिको उचित हुन्छ ?

नेपाल राष्ट्र बैंकले व्यक्तिगत आवधिक कर्जाको ब्याजदर फिक्स गरेको छ । अहिलेकै अवस्थामा बैंकहरुले स्थिर ब्याजदरमा ब्यक्तिगत आवधिक कर्जा प्रबाह गर्न सक्छन् ?

राष्ट्र बैंकले निर्देशन गरेसंगै हामीले त्यो पालना गर्नैपर्छ । तर हामीले ऐतिहासिक रुपमै राष्ट्र बैंकले निर्देशन गरेको कुराहरुलाई हेरेर पनि पालना गर्नुपर्दछ । यसका लागि हामीले यसअघि, हाल र पछिको अवस्थालाई हेरेर यसमा जानैपर्छ । फिक्स व्याजदरको विषयमा गृहकार्य भईरहेको छ, तोकिएकै समयसीमाभित्र हामी त्यो ल्याउने तयारीमा छौं ।

बैंकहरुमा तरलता एकदमै बढी छ । यस्तो अवस्थमा राष्ट्र बैंकले लगानी वृद्धि गर्नका लागि कस्तो योजना ल्याउनुपर्छ ?

अहिलेको अवस्था साह्रै अप्ठ्यारो अवस्था हो । राष्ट्र बैंकले यसैलाई ध्यानमा राखेर पूनर्कर्जा तथा राहतका विभिन्न प्याकेजहरु ल्याएको छ । मलाई लाग्छ अब यीनै कुराहरुलाई प्रभावकारी ढंगले कार्यान्वयनका लागि लाग्नुपर्छ । महामारीको प्रभाव बढीरहेको अवस्थामा भईरहेका योजना र प्रतिबद्धतालाई प्रभावकारी ढंगले अघि बढाउनु र कार्यान्वयन गर्नु अहिलेको आवश्यकता हो ।