बीमा समितिले नेपालका बीमा कम्पनीहरुको पुनर्बीमा अनिवार्य रुपमा नेपालमै गर्नुपर्ने व्यवस्था गरेसँगै बीमा कम्पनीहरु असन्तुष्ट बनेका छन् । उनीहरुले बीमा समितिको उक्त निर्णय नसच्चिए आन्दोलनमा उत्रिने घोषणा गरिसकेका छन् भने यसले अन्तरराष्ट्रिय क्षेत्रमा नेपालको साख गुम्ने भन्दै बीमा कम्पनीहरु चिन्तित देखिएका छन् । नेपालका बीमा कम्पनीले पुनर्बीमा नलिएको अवस्थामा मात्रै विदेशी कम्पनीसँग पुनर्बीमा गर्न पाईने व्यवस्थाका कारण हाल कतिपय विदेशी पुनर्बीमा कम्पनीले अहिलेनै नेपालको पुनर्बीमा लिन इन्कार गर्न थालिसेका छन् । बीमा समितिले पछिल्लो समय दिएको निर्देशन र यसले समग्र बीमा क्षेत्रमा पार्ने प्रभावबारे नेपाल चेम्बर आफ कसर्मका वरिष्ठ उपाध्यक्ष तथा नेपाल लाईफ इन्स्योरेन्सका संचालक कमलेश कुमार अग्रवालसँग बिजखबरका रामराजा श्रेष्ठ र अनिल न्यौपानेले गरेको कुराकानीको सार :

बीमा समितिले नयाँ निर्देशिकामार्फत सबै पुनर्बीमा नेपालमै गर्नुपर्ने बाध्यकारी व्यवस्था गरेको छ । नयाँ व्यवस्थाप्रति तपाईंको धारणा के हो ?

बीमा व्यवसाय भनेको जोखिम बहन गर्ने व्यवसाय हो । बीमामा जोखिमको व्यापार हुन्छ । हामी जोखिमको व्यापार गरिरहेका छौं । यस्तो अवस्थामा नियामक निकाय पनि चुस्त हुनुपर्छ । नियामक निकायले नै यस्तो क्षेत्रमा हचुवाका भरमा कुनैपनि ऐन, नियम, कानुन, व्यवस्था बनाउँदा यसको व्यापार त धराशायी हुन्छ नै, अस्तित्व समेत रहने अवस्था आउँदैन ।

सन् १९९२ को दशकमा ५० ओटा बीमा कम्पनी अर्थतन्त्रमा आएको व्यापक परिवर्तन र प्राकृतिक दुर्घटनाका कारण धराशायी हुन पुगेका थिए । त्यसपछि बीमा क्षेत्रका नियामकीय र व्यवस्थापकीय निकायहरुले बीमा कम्पनीको पनि जोखिम बहन गर्नलाई जोखिम बाँडफाँड गर्ने नीति अघि बढ्यो । सन् २००१ मा अमेरिकाको ट्विनटावरमा आतंककारी हमला हुँदा ४० मिलियन डलरको क्षति भयो । त्यसले अमेरिकी बीमा कम्पनीहरुको सेयर एक्कासी घटेको थियो । तर, त्यसको पुनर्बीमा प्राय सबै देशका कम्पनीहरुमा गरिएकाले बीमा क्षेत्र डुब्नबाट बचेको थियो । अर्थात पुनर्बीमा भनेको बीमा कम्पनीसँगै देशको अर्थतन्त्रलाई पनि ठूलो सहयोग पुर्याउने निकाय हो । जसका माध्यमबाट एक देशको जोखिम बहन अन्य धेरै देशमा हुँदा निश्चित देशमा मात्रै भार पर्ने समस्याबाट उन्मुक्ति पाइन्छ र अर्थतन्त्रसमेत बचाईराख्न सकिन्छ ।

यसअघि जारी गरिएको पुनर्बीमा निर्देशिकाको दफा ९ मा बीमा गर्दाखेरी पर्याप्तरुपमा जोखिम विविधिकरण हुनेगरी पुनर्बीमा गर्नुपर्ने उल्लेख छ । दफा ९ को २ मा मुख्य पुनर्बीमकलाई बढिमा ४० प्रतिशतसम्म र अन्य सहभागि पुनर्बीमकलाई बढिमा २० प्रतिशतसम्म जोखिम हस्तान्तरण गर्नुपर्ने उल्लेख छ । यसले नेपालमा आर्थिक, प्राकृतिक र मानविय संकट आईपर्दा अन्य देशका पुनर्बीमा कम्पनीको सहयोगमा जोखिम बहन गर्नसक्ने क्षमता राख्दछ ।

तर, हालै जारी गरिएको नयाँ निर्देशिकाले भने जीवन र निर्जिवन दुवै प्रकारका बीमाको पुनर्बीमा नेपाली कम्पनीहरुसँगै गर्नुपर्ने बाध्यकारी निर्देशनको व्यवस्था गरेको छ । यो निर्देशन अघिल्लो निर्देशिका विरुद्ध छ । यसले नेपालको बीमा व्यवसायको अन्तरराष्ट्रिय स्तरमा बनेको ईमेज नै धराशायी र बदनामी नै बनाईदिएको छ । यसले हामीले यसअघि विश्वका ठूला पुनर्बीमा कम्पनीहरुसँग गरिरहेको बीमा व्यवसाय त बन्द भयो नै उनीहरुसँगको सम्बन्धसमेत धमिलिएको छ । यो बीमाको अन्तरराष्ट्रिय मूल्यमान्यता र सिद्धान्त विपरित छ । यस्तै यो निर्देशिकाले हाम्रा कम्पनीहरुले कुनै जोखिम बहन गर्न सक्दैनौं भनेर असक्षम भएको संकेत दिएभने मात्रै विदेशी पुनबीर्मामा जाने भन्ने हुन्छ । यस्तो अवस्थामा विदेशी पुनर्बीमा कम्पनीहरुले निरन्तर विजनेस पाएन भने कुनैपनि बीमा कम्पनीलाई इन्ट्री दिँदैन । यो अन्तरराष्ट्रिय अभ्यास पनि हो ।

यदि सबै बीमा कम्पनीहरुले नेपालमै पुनर्बीमा गर्ने हो भने नेपाली पुनर्बीमा कम्पनीले जोखिम बहन गर्नसक्ने क्षमता रहन्छ ? जोखिम विविधिकरणको अन्तरराष्ट्रिय मान्यता के हो ?

नेपालमा हाल २ ओटा पुनर्बीमा कम्पनी छन् । एउटा भर्खर आउँदैछ, व्यवसाय सुरु गरिसकेको छैन । अर्काे कम्पनी नेपाल सरकारको र निजी क्षेत्रका बीमा कम्पनीहरुको सेयरहोल्डिङबाट स्थापित भएको हो । अहिले उक्त पुनर्बीमा कम्पनीले सन्तोषजनक व्यवसाय गरेको देखिँदैन ।

अहिले हामीले २० प्रतिशतसम्मको पुनर्बीमा नेपाल रि मा गर्नुपर्ने व्यवस्था छ । तर, अहिलेको अवस्थामा केही बीमा कम्पनीहरुको अर्बाैँको पुनर्बीमा गर्नुपर्ने अवस्था छ । सबै बीमा कम्पनीको पुनर्बीमा नेपाल रि मै गर्याे भने असम्भव नै हुन्छ । नेपाल रि को हालको क्षमता नै नाजुक छ । नेपालमा ३९ ओटा बीमा कम्पनी छन् । यी सबै कम्पनीको २० प्रतिशत जोखिम बहन गर्ने क्षमता नेपाल रिसँग छैन । उसको आफ्नै क्षमता पनि कमजोर नै छ । नेपाल पुनर्बीमा कम्पनीकै कुरा गर्दा उसको पूँजी नै १० अर्ब बराबरको मात्रै छ । तर, बीमा कम्पनीको कुरा गर्दा एउटै कम्पनीको १२५ अर्बसम्मको लाईफ फण्डहरु छ ।

यस्तो अवस्थामा नेपालका कम्पनीले नै पुनर्बीमा गर्ने कुरा असम्भव हो । यस्तो बेलामा कुनै प्राकृतिक विपत्ती र ठुलै जोखिम आईपर्याे भने नेपालका सबै बीमा कम्पनीहरु धराशायी हुनेछन् । एउटा बीमा कम्पनी पनि टाट पल्टियो भने अर्थतन्त्रमा सोच्न नसकिने गरी नकारात्मक असर पर्छ । २०७२ सालमा आएको महाभूकम्पमा ठुलो दाबी भुक्तानी आयो । तर, उक्त जोखिम विभिन्न देशका ठूला पुनर्बीमा कम्पनीहरुमा पनि भएकाले दाबी भुक्तानी चाँडै र सबैलाई सहज तरिकाले भएको थियो । जसका कारण बीमा दाबी भुक्तानीमा कुनै प्रश्नसमेत आएन ।

अन्तरराष्ट्रिय पुनर्बीमा कम्पनीहरुले जोखिम बहन मात्रै नगरी बीमा कम्पनीहरुलाई प्राविधिक सहयोग पनि गर्ने गर्दछन् । जीवन बीमाको केश र प्रोडक्ट प्लानिङको बारेमा, अन्डरराइटीङमासमेत उनीहरुको राम्रो अडिट हुन्छ । जसका कारण बीमा कम्पनीहरुको वित्तिय स्थिति राम्रो हुन्छ । यसका साथै निर्जिवन बीमामा पनि उनीहरुको त्यत्तिकै सहयोग पुग्छ । यसरी राम्रैसँग अघि बढिरहेको नेपालको बीमा क्षेत्रलाई नयाँ निर्देशिकाले भुईँचालो नै ल्यायो । भोलि बीमा क्षेत्रको अस्तित्व नै धरापमा पर्ला की भन्ने डर भईसक्यो । एकातिर नेपालमा जोखिम बहन गर्न क्षमता छैन र अन्तरराष्ट्रिय मान्यता पनि कहिल्यै पनि सबै जोखिम आफ्नै देशमा राख्नुहुँदैन भन्ने छ ।

नेपालमा २ ओटा पुनर्बीमा कम्पनी हुँदैछन् । सरकारले यी कम्पनीहरुलाई विदेशबाट या भनौं सार्क राष्ट्रहरुबाट कसरी विजनेश ल्याउने भन्ने बारेमा सोंच्नुपर्ने हो । तर, सरकारले अन्य उत्पादनमुलक क्षेत्रजस्तो भनेर प्राविधिक विश्लेषण नै नगरी नयाँ निर्देशिका ल्याएर अन्य देशको विजनेशको पनि ढोका बन्द गरिदिएको छ । यो निर्देशिकालाई नेपालका बीमा कम्पनीहरुले कुनै तरिकाले मान्दैनन् र मान्नु पनि हुँदैन । बरु हामी व्यवसायनै बन्द गरेर बस्न तयार छौं । यसले बीमा बजारलाई ध्वस्त पार्नेछ । म त अझै पनि नियामकीय निकायले हचुवाको तालमा निर्देशिका नल्याएको भए हुन्थ्यो भन्ने सुझाव दिन चाहान्छु ।

निजी क्षेत्रको भनाईलाई मान्दा नयाँ निर्देशिकाले बीमा क्षेत्रको अस्तित्वमा नै प्रश्न खडा भएको छ । यस्तो हुँदा हुँदैपनि नियामकले यस्ता निर्देशिकाहरु किन ल्याउँछन् र कसको हितमा ल्याउँछन् ?

बीमा ऐन २०४९ ले बीमा व्यवसायमा विशेष ज्ञान भएका व्यक्तिहरुले बीमा समितिको नेतृत्व लिन सक्ने स्पष्ट व्यवस्था गरिएको छ । तर हामीकहाँ त्यस्ता व्यक्तिहरु नेतृत्वमा पुगिरहेको देखिँदैन । अहिले ल्याएको निर्देशनलाई अर्थतन्त्रसँग जोडेर ल्याईएको भनिएको छ । कोभिड–१९ का कारण करिब २० महिनादेखि विश्वसँगै नेपाली अर्थतन्त्र पनि खुम्चिएको अवस्था छ । रेमिटेन्स घटेको छ, भुक्तानी सन्तुलन घाटामा छ, आयातमुखी अर्थतन्त्र हुँदा निर्यात भनेबमोजिम छैन । यस्तो अवस्थामा हामीकहाँ विदेशी मुद्राको अभाव छ ।

कसैले बीमा समितिमा गएर बीमामार्फत पनि विदेशी मुद्रा नेपालबाट बाहिरिरहेको भन्ने कुरा गरिदिएजस्तो लाग्छ । तर, बीमा प्राविधिक विषय हो । यसको गहन अध्ययन गरी यसको असर हेरेर निर्णय गरेको भए राम्रो हुन्थ्यो । यो निर्णयले असमान्जस्यता उब्जाईदिएको छ । त्यसैले बीमा समितिले यो निर्णयलाई फिर्ता लिएर सबैभन्दा पहिले अन्तरराष्ट्रिय ईमेज जोगाउनु पर्छ । अहिले हाम्रो धेरै ठूलो दाबी भुक्तानी अन्तरराष्ट्रिय पुनर्बीमा कम्पनीहरुमार्फत लिन बाँकी छ । बीमा समितिले ल्याएको नयाँ निर्देशिकाले त्यो पैसा पनि अप्ठ्यारोमा परेको छ । विदेशी कम्पनीहरुले नेपालबाट विजनेस नआउने देखेपछि उक्त पैसा दिनै अप्ठ्यारो मान्छन् र आनाकानी गर्छन् ।

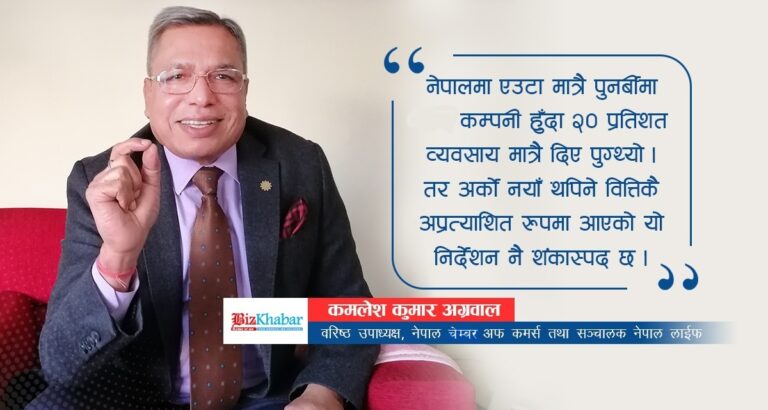

पुनर्बीमा प्रिमियम पनि विदेशी पुनर्बीमा कम्पनीहरुले प्रतिस्पर्धाका आधारमा तोकेका हुन्छन् । तर, नेपालमा त यो एकाधिकार हुने भयो । यसरीे नेपाल खुल्ला अर्थव्यवस्थामा गईरहँदा बीमा समितिले भने बाध्यकारी नियम लादिदिएको छ । यो बीमा व्यवसायको अन्तरराष्ट्रिय मान्यताविपरित पनि हो । नेपालमा एउटा मात्रै बीमा कम्पनी हुँदा २० प्रतिशत व्यवसाय मात्रै दिए पुग्थ्यो ।

तर अर्काे नयाँ पुनर्बीमा कम्पनी आउनेबित्तीकै अप्रत्याशित रुपमा आएको यो निर्देशन नै शंकास्पद छ । नयाँ कम्पनी अझै आईनसकेको र न्युनतम पूर्वाधारको काम पनि अघि नबढाईएको कम्पनीका लागि नियामक निकायले नै यत्रो कार्य गर्नु पक्कै पनि आश्चर्यको विषय हो र यसमा स्वार्थ बाझिएको देखिन्छ । नेपालको कुल गार्हस्थ उत्पादनमा बीमा क्षेत्रको योगदान ३ प्रतिशत बढी छ । जीडीपीमा योगदान भएको र धेरै जनालाई रोजगारी दिएको यो क्षेत्रले अर्थतन्त्रमा समेत ठूलो असर पारेको छ । यस्तो क्षेत्रलाई धराशायी पार्न खोज्नु भनेको त अचम्म होईन र ?

निजी क्षेत्रले यसको विरोध गरिरहँदा बीमा समितिले भने हामी नियामकिय निकाय हौं हामी ब्याक हट्दैनौं जसरी पनि लागू हुन्छ भनिरहेको छ । अब यो बिषय कस्तो मोडमा पुग्ला ?

बीमाका सिद्धान्त विपरित काम गर्ने अधिकार नियामक निकायलाई पनि छैन । यसको असर अर्थतन्त्रसम्मै पर्ने भएपछि नियामकीय निकाय पनि आफ्नो अधिकारभन्दा माथि गएकोजस्तो देखिन्छ । नियामक निकायले नियमन गर्ने हो, सेवामा हस्तक्षेप गर्ने होईन । यसरी हचुवाका तालमा र अनावश्यक रुपमा ल्याईएको निर्देशन संशोधन नगरी सुखै छैन । बीमा कम्पनीहरु एकबद्ध भएर विरोध जनाउनेवाला छन् ।

हचुवाका तालमा र अनावश्यक रुपमा ल्याईएको निर्देशन संशोधन नगरी सुखै छैन । बीमा कम्पनीहरु एकबद्ध भएर विरोध जनाउनेवाला छन् ।

बीमा व्यवसाय बन्दै गर्नुपर्ने अवस्था आईसकेपछि बीमा कम्पनीहरु कुनै हालतमा यो निर्देशिका बमोजिम चल्न मान्दैनन् । देश कोरोनाबाट प्रभावित भईरहेको बेला नियामक निकायले आफ्नो अधिकारभन्दा माथि गएर निर्देशिका ल्याईदिँदा सबै बीमा कम्पनीहरु रुष्ट हुन पुगेका छन् ।

नेपालमा कोरोना बीमाको स्किम ल्याईयो तर, सोहीअनुसारको दाबी भुक्तानी गर्न कहाँनेर चुकियो ?

अन्तरराष्ट्रिय मान्यता अनुसार भनौं वा बीमाको सिद्धान्त अनुरुप कुनैपनि महामारीको बीमा हुँदैन । त्यतिबेला नियामक निकायले लोकप्रियता कमाउनलाई बीमा कम्पनीलाई अहिलेको जस्तै निर्देशिका बनाएर बाध्यकारी नियम लाद्यो । बीमा कम्पनीहरुले त्यतिखेरै विरोध जनाएका थिए । समितिले यसको जोखिम सरकारले व्यहोर्छ भन्दै बीमा गर्न लगाईयो । जसको असर पछिल्लो समय देखिरहेको छ । हाल अर्बाै रुपैयाँको दाबी भुक्तानी दिन सकिएको छैन । यसको जोखिम बहन गर्नुपर्ने निकाय अर्थ मन्त्रालय र बीमा समितिले एक अर्कालाई दोष दिँदै बसिरहेका छन् । यसले पीडित व्यक्तिहरुलाई ठूलो मार गरेको छ । कोरोना बीमाको नाममा उतिखेर गरिएको निर्णयले नेपालको बीमा क्षेत्रलाई बदनाम गरिरहेको थियो । त्यसमा नयाँ व्यवस्था गरिदिँदा झन् नयाँ बदनामी थपिएको छ ।

बीमा समितिले पनि बीमाको १ प्रतिशतको हिसाबले निक्षेप गर्ने गरेको छ । यो रकम हाल अर्बाैं पुगिसकेको छ । त्यो रकम पनि हालसम्म न बीमाको क्षेत्र विस्तारमा खर्च गर्याे न कुनै सहजीकरणमा गर्याे । मलाई लाग्छ त्यो पैसा अर्थमन्त्रालयले लगिसक्यो जुन बिमितहरुबाट लिईएको हो ।

त्यसकारण बीमा समितिले कुनै प्रकारको नीति, ऐन, कानुन, व्यवस्था, कार्यविधि, निर्देशिका ल्याउँदा आवश्यक परेसम्म विदेशी विज्ञहरुसमेत ल्याएर अध्ययन गरी बनाउनुपर्ने देखिन्छ । यसले एकातर्फ योगदान दिन्छ र अर्काेतिर जोखिम बहनको क्षमता बढ्छ । बीमा समितिले आफुले गरेका निर्णयहरु ‘लजिकल्ली’ नल्याएकै कारण हामीहरु विरोधी हुनुपरेको हो । नत्र हामी किन बोल्थ्यौं ? अझै पनि बीमा समितिलाई अन्तरराष्ट्रिय स्तरमा बदनामि हुनुभन्दा पहिल्यै यस्तो व्यवस्थाहरु खारेज गर्ने मौका अझै पनि छ । आफ्नो मूल्य, मान्यता अनुसार पनि बीमा समितिले यस्ता निर्णयलाई परिवर्तन गर्नेछ भन्ने हाम्रो विश्वास पनि छ ।

नेपालमा बीमा कम्पनीहरु धेरै भए भनेर मर्जरको बाटोमा गएका थियौं तर पुनः हामी लाईसेन्स बाँड्ने होडबाजीमा छौं । यस्तो खालको द्विविधापूर्ण परिस्थिति किन आएको होला ?

यो नेपालको दीर्घकालिन योजना नहुनुको विडम्बना हो । हामीले कहिल्यैपनि वित्तीय क्षेत्रमा दूरदर्शी नेतृत्व पाएनौं । यो बीमा क्षेत्रमा पनि त्यहीं हो । पहिले लाईसेन्स बाँड्ने मर्जर गर्ने र पुनः लाईसेन्स खुलाउने प्रवृत्ति यसमा व्याप्त छ । अलिकति बुद्धिमता तरिकाले बीमा व्यवसाय सञ्चालन गर्न सकिएन भने यो क्षेत्र नै धराशायी हुने अवस्था छ । यो क्षेत्र नै संवेदनशिल क्षेत्र हो । यसका लागि धेरै प्रक्रियाहरु छन् । बीमा कम्पनीहरुले हरेक बर्ष भ्यालुएसन रिपोर्ट, वित्तीय विश्लेषणलगायत गरिरहेका हुन्छौं । तर, हामीकहाँ अहिले त्यो हिसाबले नहेरेर अन्धाधुन्ध रुपमा लाईसेन्स वितरण भईरहेको छ । मलाई पनि आश्चर्य लागिरहेको छ । हाल भईरहेका कम्पनीहरुलाई झन् विस्तार गर्ने र बलियो बनाउनुको साटो नयाँ कम्पनी थप्दा अस्वस्थ प्रतिस्पर्धा हुन्छ ।

नयाँ बीमा कम्पनीहरुलाई लाईसेन्स बाँड्नुमा निजी क्षेत्रको पनि केही कमिकमजोरीहरु छन् । निजी क्षेत्र आफैं गएर मलाई लाईसेन्स चाहियो र प्रतिस्पर्धामा अझै आउँछु भन्दै बीमा समितिमा धाएपछि समितिलाई लाईसेन्स दिन के को अप्ठ्यारो ?

नयाँ बीमा कम्पनीहरुलाई लाईसेन्स बाँड्नुमा निजी क्षेत्रको पनि केही कमिकमजोरीहरु छन् । निजी क्षेत्र आफैं गएर मलाई लाईसेन्स चाहियो र प्रतिस्पर्धामा अझै आउँछु भन्दै बीमा समितिमा धाएपछि समितिलाई लाईसेन्स दिन के को अप्ठ्यारो ? उसले त दिन्छ । चलाउने जिम्मा त निजी क्षेको हो नि । तर, यसमा पनि सरकारले धेरैलाई लाईसेन्स दिँदा बजारमा अस्वस्थ प्रतिस्पर्धा हुन्छ भन्ने कुरा बुझ्नुपर्ने हो । यसमा निजी क्षेत्रको पनि स्वार्थ बाझिएको देखिन्छ । बीमा क्षेत्र राष्ट्रिय अर्थतन्त्रमा महत्वपुर्ण भुमिका खेल्ने क्षेत्र हो यसलाई संवेदनशिल रुपमा लिनुपर्छ भन्ने ज्ञान हाम्रा नियामकमा भएन । त्यसैले दीर्घकालिन नीतिहरु बनाएर मात्रै वित्तीय क्षेत्रहरुका लागि लाईसेन्स जारी गरियो भने मात्रै यसले अर्थतन्त्रलाई सबल बनाउन मद्धत गर्छ ।

नेपालमा बीमा सेवा सुरु गरिएको तीन दशक बितिसक्दा पनि त्यसै अनुसार विस्तार हुन नसक्नुमा कसको कमजोरी हो ?

नेपालमा बीमाको पहुँच २२ देखि २३ प्रतिशतसम्म मात्रै छ । अर्थात् धेरै नेपाली नागरिकहरु बीमाको पहुँचभन्दा बाहिर छन् । यसमा नियामकको भुमिका र निजी क्षेत्रको भुमिका कमजोर भयो । नेपालमा बीमा क्षेत्र विस्तार गर्न पूर्वाधारको आवश्यकता पर्दछ । अर्थात पैसाको सुरक्षण गर्नलाई समेत बैंकको आवश्यकता पर्छ । त्यसका लागि नेपालका कतिपय स्थानमा बैंकका शाखासमेत नपुगेको अवस्थामा बीमा क्षेत्र पुग्ने कुरा भएन । तर, अहिले बीमाको बजार बढिरहेको देख्दा अबको ५ देखि १० बर्षमा यसले ठुलो फड्को मार्नेछ ।

यसको प्रचार र शिक्षाको कमीले पनि बीमा क्षेत्रसँग नागरिकहरु विश्वस्त थिएनन् । यस्तै बिमितको आयले पनि यससँग सम्बन्ध राख्छ । आय नभएपछि पनि यसको विस्तार सोही अनुसार हुन नसकेको देखिन्छ ।

त्यसैले बिमितले जिवन बीमा गर्दा एउटा सुरक्षा त छँदैछ, अर्काे बोनस, ब्याज, लगानीलगायतका फाईदा पनि यत्तिकै छन् भन्ने बुझिदिनुपर्छ । यस्तै निर्जिवन बीमामा पनि कुनैपनि सम्पत्तिको सुरक्षा प्रमुख हुन्छ । त्यसैले सरकारले पनि केही हदसम्म बढि ध्यान दिएर बीमा क्षेत्रलाई पारदर्शी बनाउन मद्धत पुर्याउनुपर्दछ । तर, अहिले त उल्टै बीमा क्षेत्रलाई झन् धराशायी बनाउने वातावरण सिर्जना भईरहेको छ । अझै अचम्म लागेको कुरा नयाँ निर्देशिका ल्याउँदा नियामक निकायलाई के फाईदा भयो ? त्यो पैसा नेपालमा बचाएर राख्नु भनेको पछि ठूलो नोक्सान व्यहोर्ने देखिन्छ । यदि सरकारले भुक्तानी सन्तुलन नै सुधार गर्न खोजेको भए पर्यटन विकास, निर्यात प्रवद्र्धन, आयात प्रतिस्थापनलगायतका विषयमा ध्यान दिनुपर्ने हो । तर, बीमा क्षेत्रलाई नै मध्यनजर गरेर भुक्तानी सन्तुलनको अवस्थालाई सुधार गर्न खोज्नु मुर्खता हो ।

पुनर्बीमा कम्पनी तपाईँले भनेजस्तो अर्को देशलाई जोखिम बहन गर्न दिनु हो । तर, नेपालमा त पुनर्बीमाको लाईसेन्स दिने र उसैलाई विजनेस पनि दिनेजस्तो भयो नी ?

विदेशी मुद्रा बचाउनका लागि नै यो नियम ल्याईएको भन्ने छ । नेपालमा सञ्चित विदेशी मुद्रा सकेसम्म बाहिर नजाओस् भन्ने ध्यय हुँदाहुँदै पनि बीमा क्षेत्रमा कडिकडाई गर्नु असामान्य हो । यसमा कुनै लजिक छैन । विदेशी मुद्राका लागि हामीले अन्य कुराहरु अपनाउनुपर्ने हो । बीमा व्यवसायलाई धराशायी गर्नुहुँदैन ।